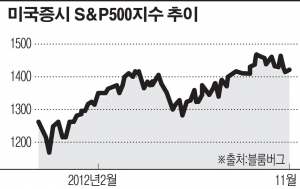

‘매수 후 보유’ 전략을 선택한 신중한 투자자들이 가장 선호하는 투자 포트폴리오는 주식에 60%, 채권에 40%를 투자한 뒤 종목을 거의 바꾸지 않는 포트폴리오라고 WSJ는 전했다. 이런 형태의 포트폴리오는 지난 12개월간 11.2%의 투자수익률로 미국증시 S&P500지수의 12% 상승률과 비슷했다.

최근 3년간 연평균 10.4%의 투자 수익률을 기록했으며 지난 10년간 수익률은 6.3%에 달했다.

그럼에도 많은 투자자들은 ‘전술펀드(Tactical Fund)’에 더욱 큰 관심을 보인다. 이른바 전술펀드는 높은 투자수익률을 올리고 손실을 최소화하기 위해 주식이나 채권, 원자재 등 다양한 자산에 투자하며 거래도 매우 빈번하다.

전술펀드가 토끼라면 ‘매수 후 보유 투자자’는 거북이에 가깝다고 WSJ는 설명했다.

전술펀드는 지난 2008년 글로벌 금융위기 이후 선풍적 인기를 끌게 됐다.

지난 2008년과 2009년에 주가가 40% 이상 급락하는 충격을 겪은 투자자들이 전략 펀드에 몰리게 된 것이다.

펀드평가업체 모닝스타에 따르면 펀드 이름에 ‘전술’이 붙은 뮤추얼펀드와 상장지수펀드(ETF)는 올해 42개로 지난 2007년의 8개에서 크게 급증했다.

모닝스타에 따르면 ‘전술’이름이 붙은 뮤추얼펀드의 올해 투자수익률은 6.9%로 이들이 투자한 종목 지수 상승률보다 평균 5%포인트 낮았다.

3년간 수익률도 4.9%로 ‘매수 후 보유’형 투자자들에 비해 크게 낮다.

10억 달러 규모의 포워드전술성장펀드의 리카르도 코르테즈 포트폴리오매니저는 “아무리 시장을 따라잡으려고 해도 우리 펀드가 항상 주식을 갖고 있는 것이 아니기 때문에 올해처럼 증시가 강세를 보이면 어려움을 겪을 수 밖에 없다”고 말했다.

메바인 파버 캠브리아글로벌전략ETF 펀드매니저는 “미국 증시가 강세를 보이면 우리는 상대적으로 안 좋아보인다”면서 “우리 펀드에서 미국 주식이 차지하는 비중은 12%에 불과하며 24%가 원자재, 21%는 부동산 등 투자 종목이 다양하다”고 밝혔다.

그러나 일부 펀드는 한번에 ‘보유’포지션을 수주일 이상 유지하지 않는 등 종목을 자주 바꾸고 있으며 이에 따라 거래 수수료 부담도 크다고 WSJ는 지적했다.

물론 거북이형 포트폴리오가 항상 유리한 것은 아니다. 증시가 유럽 재정위기와 미국의 재정절벽 등 글로벌 경제 불확실성에 언제라도 무너질 수 있기 때문이다.

그러나 거북이형 포트폴리오가 갖고 있는 40%의 채권이 이런 충격을 흡수하는 역할을 한다.

2008년 글로벌 금융위기 와중에도 거북이형 포트폴리오는 채권 덕분에 평균 2.8%의 투자수익률을 기록했다고 WSJ는 전했다.

![1일부터 달라지는 청약통장…월 납입인정액 상향, 나에게 유리할까? [이슈크래커]](https://img.etoday.co.kr/crop/140/88/2096610.jpg)

!["한국엔 안 들어온다고?"…Z세대가 해외서 사오는 화장품의 정체 [솔드아웃]](https://img.etoday.co.kr/crop/140/88/2096654.jpg)

![전남 ‘폐교’ 844곳 가장 많아...서울도 예외 아냐 [문 닫는 학교 4000곳 육박]](https://img.etoday.co.kr/crop/140/88/2096215.jpg)

!["성냥갑은 매력 없다"…정비사업 디자인·설계 차별화 박차 [평범한 건 NO, 특화설계 경쟁①]](https://img.etoday.co.kr/crop/140/88/2096997.jpg)

![[단독] '부정‧부패' 의혹 장애인아이스하키협회, 상위기관 중징계 처분 뭉갰다](https://img.etoday.co.kr/crop/140/88/2095914.jpg)

![[단독] “북한군 1차 전멸, 우크라이나 아닌 러시아 포격 탓”](https://img.etoday.co.kr/crop/140/88/2096900.jpg)

![[ENG/SUB]아일릿(ILLIT), 논란 딛고 다시 직진할 수 있을까? #하이브 [컬처콕 플러스]](https://i.ytimg.com/vi/fjMTnFpQRW4/mqdefault.jpg)

![[뉴욕인사이트] 미국 대선·연준 FOMC에 주목…시세 급변에 경계](https://img.etoday.co.kr/crop/85/60/2097177.jpg)

![[컬처콕 플러스] 아일릿, 논란 딛고 다시 직진할 수 있을까?](https://img.etoday.co.kr/crop/300/170/2095915.jpg)

!['완연한 가을' 나들이 나온 시민들 [포토]](https://img.etoday.co.kr/crop/300/190/2097016.jpg)