오스템임플란트가 415억 원 규모의 추징금을 맞으면서 재무구조가 악화된 것으로 나타났다. 추징금을 최소화하기 위해 제기한 과세적부심사 결과에 따라 재무구조가 달라질 수 있어 심사 결과에 이목이 쏠린다.

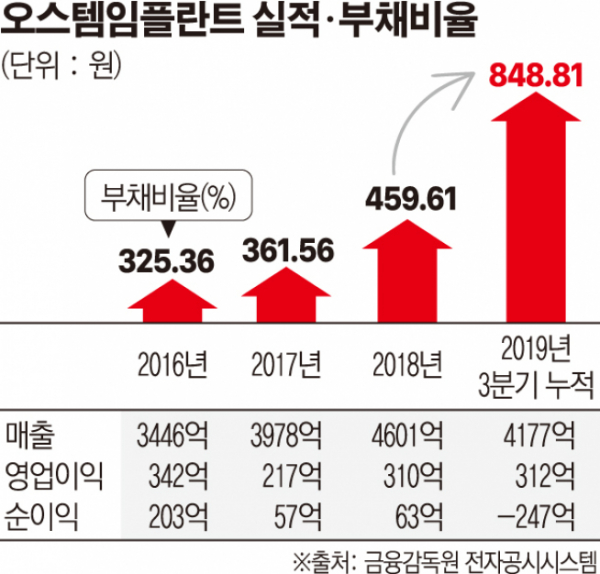

2일 금융감독원 전자공시에 따르면, 오스템임플란트의 3분기 기준 부채비율은 848.8%에 달한다. 작년 말 기준 459.6%와 비교하면 두 배가량 오른 수준이다. 회사의 부채비율은 2015년 250.92%에서 △2016년 325.36% △2017년 361.56% △2018년 459.61%로 매년 증가 추세로 높은 비율을 유지하고 있다.

오스템임플란트의 부채비율은 임플란트 업계에서 높은 편에 속했지만, 시장에서는 선수금을 기타유동부채로 반영한 결과로 ‘불가피한 부채’로 인식했다. 하지만 이를 감안하더라도 3분기처럼 두 배가량으로 급격히 뛰는 일은 이례적이다.

올해 급격한 부채비율 증가는 세무조사 추징금이 직격탄이 됐다. 9월 오스템임플란트는 2014~2018 세무조사로 415억 원 추징금을 받았다. 관련 벌금은 당기법인세부채 등으로 계상됐다. 선수금은 전년 말 대비 255억 원만큼 늘어났지만, 당기법인세부채는 68억 원에서 459억 원으로 391억 원 규모로 급증했다.

부채가 늘어난 반면, 자본은 줄어든 것으로 나타났다. 특히 잉여금은 전 분기 978억 원에서 3분기에 624억 원으로 354억 원 줄었다. 이에 따라 자본총계는 전 분기 1262억 원에서 3분기 790억 원으로 감소했다. 또 추징금이 법인세 비용(333억7700만 원)과 기타손실(81억2900만 원)로 처리되면서 3분기 누적 순이익은 2018년 3분기 48억 원에서 올해 -247억 원으로 악화되기도 했다.

2000억 원을 웃도는 차입금도 해결해야 할 과제다. 2017년부터 매년 빠져나가는 이자비용만 50억 원 안팎에 달한다. 이러한 상황에서 회사는 2일 150억 원 추가 차입에 나서면서 단기차입금만 1030억 원으로 불어났다. 3분기 보고서를 기준으로 순차입금비율을 가늠해보면, 111.08%에서 약 130%로 늘어나는 수준으로 추정된다.

추징금 납부기한은 11월 말까지로 업계는 과세적부심사 결과를 주목하고 있다. 회사 관계자는 “과세적부심사는 현재 진행 중으로 결과를 기다리고 있다”며 “이번 단기차입금은 단순히 추징금을 위해 차입했다기보다는 연말에 들어가는 비용이 많아 이를 위한 준비성 자금”이라고 해명했다.

또 “415억 원 규모의 추징금이 부채와 자기자본 양방향으로 회계처리되면서 부채비율이 과도하게 상승한 부분이 있다”며 “내년에는 관련 부채 반영도 끝내고, 중국 시장의 매출 성장을 토대로 이익 안정성을 되찾을 것”이라고 덧붙였다.

![전남 ‘폐교’ 844곳 가장 많아...서울도 예외 아냐 [문 닫는 학교 4000곳 육박]](https://img.etoday.co.kr/crop/140/88/2096215.jpg)

!["성냥갑은 매력 없다"…정비사업 디자인·설계 차별화 박차 [평범한 건 NO, 특화설계 경쟁①]](https://img.etoday.co.kr/crop/140/88/2096997.jpg)

![[단독] '부정‧부패' 의혹 장애인아이스하키협회, 상위기관 중징계 처분 뭉갰다](https://img.etoday.co.kr/crop/140/88/2095914.jpg)

![[단독] “북한군 1차 전멸, 우크라이나 아닌 러시아 포격 탓”](https://img.etoday.co.kr/crop/140/88/2096900.jpg)

![[종합] 정은보 이사장 "자본시장 선진화 위해 밸류업 코리아 적극 추진할 것"](https://img.etoday.co.kr/crop/85/60/2097463.jpg)

![[오늘 신상]교보생명, "상속세 재원 마련하세요"](https://img.etoday.co.kr/crop/85/60/2097408.jpg)

![[집땅지성] "신혼부부가 무조건 월세로 시작해야 하는 이유"](https://img.etoday.co.kr/crop/300/170/2097414.jpg)

![대통령 없는 국회 예산안 시정연설…분주한 여야 원내대표 [포토]](https://img.etoday.co.kr/crop/300/190/2097362.jpg)