유안타증권은 22일 LG에너지솔루션에 대해 ‘내년 미국을 중심으로 성장이 본격화될 것’이라며 ‘매수’를 추천했다. 목표주가는 71만8000원을 유지했다.

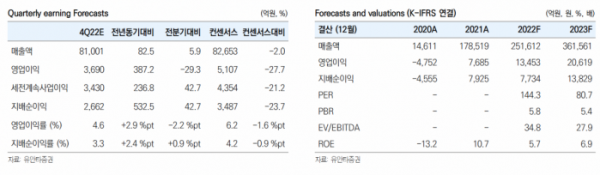

이안나 유안타증권 연구원은 “올 4분기 LG에너지솔루션의 매출액은 전년 동기 대비 83% 증가나 8조1000억 원, 영업이익은 387% 늘어난 3690억 원을 기록할 전망”이라며 “영업이익 기준 컨센서스(5107억 원) 대비 하회하는 실적이 예상된다”고 전했다.

이어 “이는 EV, 소형 전지를 중심으로 재고조정 및 성과급 등 일회성 비용이 증가했고 높은 원재료비 반영으로 인한 스프레드 축소로 인한 것”이라며 “EV 전지는 GM JV 얼티엄셀즈 1공장 가동률 상승에도 불구 일부 고객사 재고조정, ASP 소폭 하락 등의 영향으로 전분기 대비 10% 외형성장에 그칠 것”이라고 덧붙였다.

소형전지 또한 고객사 재고조정 영향으로 전분기 대비 외형성장 폭이 미미할 거란 관측이다. 에너지저장장치(ESS)는 미주 프로젝트 진행 등으로 전분기 대비 5% 외형성장을 점쳤다. 전 사업부문의 영업이익은 성과급 등 일회성 비용과 9월부터 급등한 Li, Ni 가격 반영으로 인한 스프레드 축소 영향으로 저조한 실적을 거둘 것으로 내다봤다.

이 연구원은 “내년엔 미국을 중심으로 외형성장 폭 클 것”이라며 “LG에너지솔루션은 올해 GM, 스텔란티스, 혼다 등 미국 내 완성차와의 JV, 수주 확대 측면에서 수혜가 컸다”고 말했다.

이어 “내년에는 이미 많은 수주 규모로 인해 관련 모멘텀은 약할 것이나 미국 내 양산 본격화로 외형성장 폭이 클 것”이라며 “내년 미국 얼티엄셀즈 1공장 가동이 모두 반영되며, 하반기에 2공장(50GWh) 가동이 시작될 것”이라고 덧붙였다.

특히 원통형 배터리 13GWh 양산을 시작으로 올해 대비 44% 이상 외형성장을 거둘 거란 예측이다. 미국 내 중국 제외 글로

벌 배터리 기업이 제한적이기 때문에 원재료 가격 상승에 대한 판가 전가가 용이한 상황이다. 미국 공장 양산 시, 생산비용 상승에도 불구하고 6% 대의 영업이익률 유지가 가능할 거란 전망이다.

이 연구원은 “1월 27일 우리사주 오버행(792만주, 전체 주식수의 3.4%) 등으로 단기 주가 조정은 불가피하다”며 “다만 오버행 이슈가 일단락되고 미국 중심 외형성장이 본격화되는 내년 2분기부터 주가 반등이 가능할 것으로 예상한다”고 강조했다.

![전남 ‘폐교’ 844곳 가장 많아...서울도 예외 아냐 [문 닫는 학교 4000곳 육박]](https://img.etoday.co.kr/crop/140/88/2096215.jpg)

!["성냥갑은 매력 없다"…정비사업 디자인·설계 차별화 박차 [평범한 건 NO, 특화설계 경쟁①]](https://img.etoday.co.kr/crop/140/88/2096997.jpg)

![[단독] '부정‧부패' 의혹 장애인아이스하키협회, 상위기관 중징계 처분 뭉갰다](https://img.etoday.co.kr/crop/140/88/2095914.jpg)

![[단독] “북한군 1차 전멸, 우크라이나 아닌 러시아 포격 탓”](https://img.etoday.co.kr/crop/140/88/2096900.jpg)

![[오늘 신상]교보생명, "상속세 재원 마련하세요"](https://img.etoday.co.kr/crop/85/60/2097408.jpg)

![[특징주] 삼양식품, 국내 라면 수출 급증에 12%대 오름세](https://img.etoday.co.kr/crop/85/60/2097422.jpg)

![[종합] ‘금투세 폐지’에 양대 지수 급등…외국인 코스닥 2800억 ‘사자’에 3%대 ↑](https://img.etoday.co.kr/crop/85/60/1961259.jpg)

![[집땅지성] "신혼부부가 무조건 월세로 시작해야 하는 이유"](https://img.etoday.co.kr/crop/300/170/2097414.jpg)

![대통령 없는 국회 예산안 시정연설…분주한 여야 원내대표 [포토]](https://img.etoday.co.kr/crop/300/190/2097362.jpg)