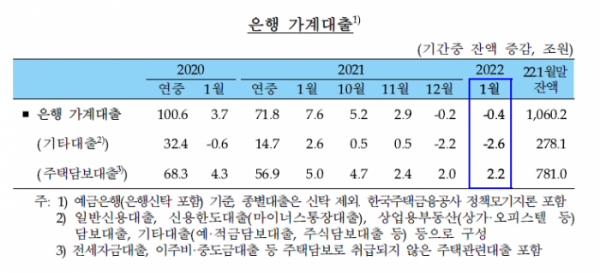

은행 가계대출이 연이은 감소세를 보이고 있다. 지난달 2000억 원이 줄어든 데 이어 1월 4000억 원이 감소했다. 반면 기업대출은 대폭 증가해 금리 인상기 부실 위험에 대한 경고도 이어졌다.

한국은행이 10일 발표한 '2022년 1월 중 금융시장 동향'에 따르면 은행 기타대출은 2조6000억 원 줄었다. 관련 통계 속보치 작성을 시작한 2004년 1월 이후 두 번째 큰 폭으로 감소했다. 역대 최소치는 3조2000억 원이 줄었던 2009년 1월이다.

황영웅 한국은행 금융시장국 시장총괄팀 차장은 "(기타대출 감소는) 대출금리 상승, 은행권의 신용대출 관리 지속, 정부의 대출규제 강화의 영향"이라며 "명절 및 성과 상여금 유입 등 계절적 요인도 상당 부분 작용한 것으로 파악하고 있다"라고 설명했다.

이어 "금융감독원 통계 등을 통해 봤을 때, 은행과 비은행 모두 1월 중 유사한 흐름을 보였다"라며 "은행 쪽에서의 자금 대출 축소가 비은행 쪽으로 전가된듯한 풍선효과는 현재 낮을 것"이라 덧붙였다.

반면 은행 기업대출은 통계 작성 이후 가장 큰 폭으로 늘었다. 1월 중 기업대출은 13조3000억 원 증가했다. 이전 최대치는 10조9000억 원이 늘었던 2014년 1월이다.

특히 중소기업대출의 증가세가 두드러졌다. 개인사업자대출을 포함한 중소기업대출은 9조2000억 원 늘었다. 2009년 6월 통계 속보치 작성 이후 가장 큰 폭이다. 한은은 코로나 19 금융지원이 지속되는 가운데 시설자금 및 부가가치세 납부 수요가 배경이라 풀이했다.

대기업대출도 연말 일시상환분 재취급 등으로 4조 원 늘었다. 지난달 1조7000억 원 줄었던 것에서 증가세로 전환했다.

황 차장은 "코로나 19 금융지원이 지속되는 가운데 일부 업종에서 업황이 개선되면서 기업대출이 증가세가 두드러지게 나타나는 중"이라며 "대내외 변수가 급변동하는 시점인 만큼 금리 인상에 따른 부실 위험이 전혀 없다고 할 수는 없다"라고 말했다.

이어 "정책당국에서 현재 대출에 대한 완만한 관리를 지속해서 하고 있기 때문에 이에 대한 부분도 고려될 필요가 있다"라고 덧붙였다.

한편 국고채금리는 지난달 말 1.80%에서 1월 말 2.19%를 기록, 큰 폭으로 상승했다. 미국 등 주요국의 통화정책 정상화 가속 움직임, 추경 논의 등이 배경으로 꼽혔다.

코스피는 12월 말 2978에서 1월 말 2663으로 소폭 하락했다. 2월 9일 기준 2769를 기록 중이다. 주요국 주가 하락, 우크라이나 관련 지정학적 리스크 등으로 큰 폭 하락했다가 1월 하순 이후 양호한 기업실적 전망이 반영되며 반등했다.

1월 중 은행 수신은 감소로 전환했다. 12월 22조8000억 원 늘었지만 1월 17조1000억 원 줄었다. 수시입출식예금이 31조 원 줄어든 여파다. 한은은 부가가치세 납부, 상여금 지급 관련 기업자금 인출 등이 작용했다고 설명했다.

한편 정기예금은 9조7000억 원 늘었다. 규제비율 관리 등을 위한 예금 유치 노력, 예금금리 상승 등으로 증가 폭이 확대됐다. LG에너지솔루션 등 기업공개를 통해 조달한 자금 일부가 예치된 영향도 작용했다.

![전남 ‘폐교’ 844곳 가장 많아...서울도 예외 아냐 [문 닫는 학교 4000곳 육박]](https://img.etoday.co.kr/crop/140/88/2096215.jpg)

!["성냥갑은 매력 없다"…정비사업 디자인·설계 차별화 박차 [평범한 건 NO, 특화설계 경쟁①]](https://img.etoday.co.kr/crop/140/88/2096997.jpg)

![[단독] '부정‧부패' 의혹 장애인아이스하키협회, 상위기관 중징계 처분 뭉갰다](https://img.etoday.co.kr/crop/140/88/2095914.jpg)

![[단독] “북한군 1차 전멸, 우크라이나 아닌 러시아 포격 탓”](https://img.etoday.co.kr/crop/140/88/2096900.jpg)

![[오늘 신상]교보생명, "상속세 재원 마련하세요"](https://img.etoday.co.kr/crop/85/60/2097408.jpg)

![[특징주] 삼양식품, 국내 라면 수출 급증에 12%대 오름세](https://img.etoday.co.kr/crop/85/60/2097422.jpg)

![[종합] ‘금투세 폐지’에 양대 지수 급등…외국인 코스닥 2800억 ‘사자’에 3%대 ↑](https://img.etoday.co.kr/crop/85/60/1961259.jpg)

![[집땅지성] "신혼부부가 무조건 월세로 시작해야 하는 이유"](https://img.etoday.co.kr/crop/300/170/2097414.jpg)

![대통령 없는 국회 예산안 시정연설…분주한 여야 원내대표 [포토]](https://img.etoday.co.kr/crop/300/190/2097362.jpg)