정부가 주식시장에서 가격제한폭을 확대한 지 6개월이 지났다. 가격제한폭이란 하루에 어떤 주식이 오르거나 내릴 수 있는 범위를 정한 일종의 규제다. 일반투자자들에게는 ‘상한가’나 ‘하한가’라는 용어로 더 친숙하다. 코스피시장은 1998년에 12%에서 15%로 확대된 이후 17년간, 코스닥시장은 2005년 15%로 확대한 뒤 10년간 변하지 않았다가 지난 6월 15일 30%로 각각 확대됐다.

그간의 시행 결과에 대해 시장은 긍정적인 평가를 보내고 있다. 지난 6월 가격제한폭을 30%로 확대한 이후 지난 반년간 시장에 우려했던 수준의 충격은 없었다. 오히려 상·하한가가 확대됐지만 주가변동성은 줄어들었다. 거래대금이 늘면서 증시의 활력도 커졌다. 현 시점에서는 30%의 가격제한폭이 시장에 긍정적인 영향을 미치며 안착하고 있는 것으로 분석된다.

◇팽팽했던 찬반논란, 실제 뚜껑 열어보니= 17년 만의 확대인 만큼 시행을 앞두고 기대감과 우려가 교차했다. 반대 측은 외인자금 유출입에 따라 크게 출렁이는 한국증시에서 가격제한폭까지 없애면 증시 변동성이 훨씬 더 커질 수 있다고 우려했다. 마침 시행 예정일을 얼마 남기지 않고 내츄럴엔도텍 사태가 발생하면서 하한가 확대에 대한 두려움이 증폭되기도 했다.

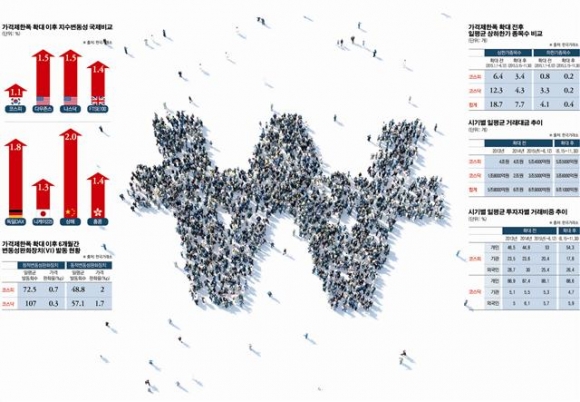

하지만 한국거래소가 지난 6개월(6월 15일~11월 30일)간 실제 제도를 시행해본 결과 변동성은 오히려 줄어든 것으로 나타났다. 하루 평균 상한가 종목 수는 코스피·코스닥시장을 통틀어 7.7개였다. 이는 같은 해 초부터 6월12일까지 일평균 상한가 종목이 18.7개였던 점에 비춰 많이 줄어든 수치다. 같은 기간 하한가 종목은 하루 평균 4.1개에서 0.4개로 줄어 감소폭이 더 컸다. 상·하한가 폭이 각각 늘었는데도 변동성이 오히려 줄어든 것.

이에 대해 거래소는 “제도 시행 후 ‘자석 효과’가 완화되면서 상하한가 종목이 감소하고 개별 종목의 주가 급등락 현상이 줄었다”고 설명했다. 자석 효과란 가격제한폭에 가까워질수록 가격제한폭이 자석처럼 투자자를 유인해 변동성이 확대되는 현상을 말한다. 때때로 주가조작 세력의 시세조작 수단으로 악용되기도 했다.

제도 시행 전, 주가 급등락으로 ‘개미’(개인투자자)가 시장에서 이탈할 수 있다는 우려도 제기됐다. 그러나 우려와 달리 개인투자자의 거래 비중도 시행 후 오히려 증가한 것으로 조사됐다. 코스피는 시행 후 6개월간 개인투자자 거래비중은 54.3%로 시행 전(53.0%)보다 소폭 늘었고, 코스닥도 같은 기간 88.1%에서 88.6%로 개인 거래 비중이 소폭 증가했다.

그간의 시행 결과는 거래활성화에 도움을 줄 수 있다던 거래소의 예측도 어느 정도 증명했다. 가격제한폭 확대 시행 이후 일평균 거래대금은 9조1000억원을 기록, 시행 이전(8조9000억원)보다 2.3% 증가했다. 시행 이후 코스피 일평균 변동성이 1.1%로 미국(1.5%), 일본(1.3%), 홍콩(1.4%) 등 주요국 증시에 비해 낮은 수준을 기록한 점도 거래소의 면을 세웠다.

처음부터 과장된 우려였다는 시각도 있다. 한국거래소 관계자는 “사실 15%라는 가격 제한 폭은 투자자보다 증권사 입장에서 리스크 관리를 전혀 하지 않아도 되기 때문에 ‘그냥 이대로 눌러앉아 있는 것이 편한 제도’였다”면서 “이제야 하는 말이지만, 제도시행을 우려하거나 반대하는 의견 상당수가 리스크를 관리할 준비가 충분히 되지 않은 증권사 측에서 나온 것으로 알고 있다”고 말했다.

◇크게 물릴 위험은 ‘여전’…변동성 완화제도 보완 필요 지적도= 가격제한폭 확대 시행 6개월은 대체로 좋은 평가를 받고 있다. 자본시장연구원도 앞서 보고서를 통해 “시장의 가격발견 기능이 지연되거나, 상·하한가 종목의 다음날 시가가 영향을 받는 등 부작용이 줄었고, 과잉 거래가 줄어들면서 고변동성 주식의 변동성이 감소했다”며 가격제한폭 확대에 대해 긍정적으로 평가했다.

다만 ‘개인 투자자의 손실위험성이 전보다 더 커진 것만은 분명하다’는 조언은 여전히 제기된다. 외국인과 기관보다 대응력이 떨어지는 개인은 돈을 빌려 주식시장에 투자하는 신용거래 시 자칫 더 큰 손실을 볼 수 있다는 얘기다. 실제로 거래량이 적거나 주식 가격이 낮은 일부 종목은 가격제한폭인 30%에는 미치지 못하지만, 이전의 상·하한가보다는 높은 20%대의 급등락을 반복하는 일이 적지 않았다. 이 때문에 개미들이 전보다 더 ‘크게 물릴’ 수 있다는 얘기다.

아울러 일각에서는 주가가 급변하는 것을 방지하고자 도입한 정적 변동성 완화장치(VI)와 동적 변동성 완화장치 등 제도가 시장참여자들이 이해하기에 지나치게 복잡하다는 지적도 나온다. 김준석 자본시장연구원 연구원은 “정적·동적 변동성 완화장치와 가격제한폭이라는 삼중 구조를 보다 효과적으로 다듬을 필요가 있다”며 보다 정교한 제도개선이 필요하다고 지적했다.

![전남 ‘폐교’ 844곳 가장 많아...서울도 예외 아냐 [문 닫는 학교 4000곳 육박]](https://img.etoday.co.kr/crop/140/88/2096215.jpg)

!["성냥갑은 매력 없다"…정비사업 디자인·설계 차별화 박차 [평범한 건 NO, 특화설계 경쟁①]](https://img.etoday.co.kr/crop/140/88/2096997.jpg)

![[단독] '부정‧부패' 의혹 장애인아이스하키협회, 상위기관 중징계 처분 뭉갰다](https://img.etoday.co.kr/crop/140/88/2095914.jpg)

![[단독] “북한군 1차 전멸, 우크라이나 아닌 러시아 포격 탓”](https://img.etoday.co.kr/crop/140/88/2096900.jpg)

![[오늘 신상]교보생명, "상속세 재원 마련하세요"](https://img.etoday.co.kr/crop/85/60/2097408.jpg)

![[특징주] 삼양식품, 국내 라면 수출 급증에 12%대 오름세](https://img.etoday.co.kr/crop/85/60/2097422.jpg)

![[종합] ‘금투세 폐지’에 양대 지수 급등…외국인 코스닥 2800억 ‘사자’에 3%대 ↑](https://img.etoday.co.kr/crop/85/60/1961259.jpg)

![[집땅지성] "신혼부부가 무조건 월세로 시작해야 하는 이유"](https://img.etoday.co.kr/crop/300/170/2097414.jpg)

![대통령 없는 국회 예산안 시정연설…분주한 여야 원내대표 [포토]](https://img.etoday.co.kr/crop/300/190/2097362.jpg)