회사채 수요예측 참여율도 절반으로 ‘뚝’…발행 미루는 기업도 등장

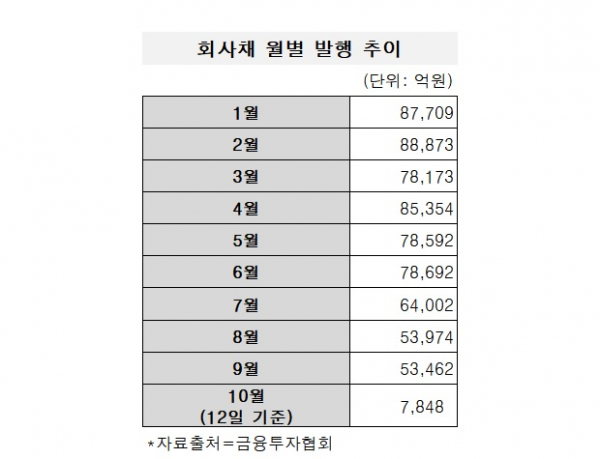

12일 금융투자협회에 따르면 9월 회사채 발행 규모 5조3440억 원으로 집계됐다. 지난해 9월 발행액(8조4950억 원) 대비 37.1% 급감한 수치다. 올 1월(8조7710억 원) 대비해서는 39%(3조4270억 원) 가량 줄었고, 전월 대비해서도 530억 원 감소했다.

회사채 수요예측 규모도 대폭 줄었다. 9월 회사채 수요예측 금액은 1조7480억 원으로 전년 동월(4조8950억 원) 대비 64.2%(3조1470억 원) 감소했다. 수요예측 참여율도 153.8%로 전년 동월보다 181.3% 포인트 줄었다.

수요예측 미매각 건도 속속 나오고 있다. 지난달 회사채 수요예측은 AA등급 이상에서 1건, A등급에서 6건 발생했다. 전체 미매각률(전체 발행금액 대비 미매각금액)은 20.5%로 집계됐다.

신용등급 ‘BBB0’인 콘텐트리중앙은 지난 4일 250억 원 규모 회사채 수요예측에 나섰으나 80억 원 확보하는 데 그쳤다. 신용등급 ‘AA-’인 SK리츠는 지난달 960억 원 규모 회사채 발행에 나섰지만 50억 원을 모집하는 데 만족해야 했다. 신용등급 ‘AA0’인 메리츠금융지주도 지난달 29일 3000억 원 규모 회사채 모집에서 절반에 못 미치는 1460억 원을 모집하는 데 그쳤다.

회사채 시장의 유동성이 메마르자 발행을 미루는 곳도 등장하고 있다. 한온시스템은 지난달 29일 수요예측 일정을 이달 중순으로 연기했고, 교보증권은 연기 일정을 무기한 미뤄 놓은 상태다.

금리 상승 여파가 기업들의 자금 조달 여건을 악화시킨 탓이다. 3년 만기 국고채 금리가 4% 중반까지 치솟자 회사채 금리도 같이 급등하고 있다. 지난 11일 기준 신용등급 AA-기업의 무보증 회사채 3년물 금리는 연 5.44%로 집계됐다. 이는 올해 초(2.46%) 대비 2.98% 포인트 오른 수치다. 신용등급 BBB- 3년물 금리도 11%대를 넘겼다.

침체된 주식시장 대신 채권시장으로 눈을 돌렸던 개인 투자자들의 화력도 주춤하고 있다. 금리가 추가 상승할 거란 전망이 지배적인 만큼 상대적으로 낮은 금리로 발행되는 기존 채권들의 가치가 떨어지면서다. 지난달 개인 투자자들의 채권 순매수 규모는 3조2313억 원으로, 전월(3조3442억 원) 대비 1000억 원 가량 줄었다.

기업들의 자금 조달 여건은 당분간 계속 악화될 가능성이 크다. 금리 인상 기조가 연말까지 이어질 것으로 예측되는 만큼 회사채 금리도 추가 상승할 가능성이 높기 때문이다.

백윤민 교보증권 연구원은 “10월 금통위에서 50bp 인상을 할 수 밖에 없었던 전제조건들이 11월에도 크게 달라지지 않을 것으로 보인다”며 “연말까지 한국은행 기준금리가 3.50%로 인상되고 내년 1분기에 추가적인 기준금리 인상을 통해 최종적으로 3.75% 수준까지 이를 것으로 전망한다”고 전했다.

![전남 ‘폐교’ 844곳 가장 많아...서울도 예외 아냐 [문 닫는 학교 4000곳 육박]](https://img.etoday.co.kr/crop/140/88/2096215.jpg)

!["성냥갑은 매력 없다"…정비사업 디자인·설계 차별화 박차 [평범한 건 NO, 특화설계 경쟁①]](https://img.etoday.co.kr/crop/140/88/2096997.jpg)

![[단독] '부정‧부패' 의혹 장애인아이스하키협회, 상위기관 중징계 처분 뭉갰다](https://img.etoday.co.kr/crop/140/88/2095914.jpg)

![[단독] “북한군 1차 전멸, 우크라이나 아닌 러시아 포격 탓”](https://img.etoday.co.kr/crop/140/88/2096900.jpg)

![[오늘 신상]한화생명 "암보험 주요치료비 1억5천"](https://img.etoday.co.kr/crop/85/60/2097236.jpg)

![[정치대학] 박성민 "지지율 끌어올릴 尹의 쇄신 카드는"](https://img.etoday.co.kr/crop/300/170/2097256.jpg)

![대통령 없는 국회 예산안 시정연설…분주한 여야 원내대표 [포토]](https://img.etoday.co.kr/crop/300/190/2097362.jpg)