메리츠증권은 26일 현대차에 대해 반도체 정상화 지연, 새로운 비용 부담을 반영해 투자의견은 ‘매수’, 적정주가는 기존 28만5000원에서 25만 원으로 하향 조정했다.

김준성 메리츠증권 연구원은 “매출액은 지난해 같은 기간보다 6% 오른 31조 원”이라며 “반도체 부족에 의한 판매 감소에도 불구하고 우호적 환율, 인센티브 감소, SUV/Luxury 판매 비중 증가를 통한 평균판매가격(ASP)이 상승하면서 역대 최대 규모가 기록됐다”라고 설명했다. 이는 컨센서스를 부합한 수준이다.

그는 “영업이익은 1조5300억 원으로 컨센서스 대비 –15% 낮았다”면서 “지난해 동기 발생했던 코나EV 리콜 비용 3866억 원을 제외하면 지난해 같은 기간보다 매출이 증가했음에도 영업이익이 –7% 감소했다”고 말했다.

그러면서 “차량 ASP 상승과 금융 실적 호조에도 물류비용과 원자재 가격 상승 부담이 점차 확대되고 있는 모습”이라고 분석했다.

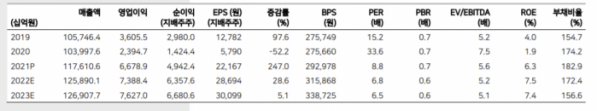

그는 “반도체 공급 정상화 일부 지연, 비용 부담 증가를 반영해 올해 주당순이익(EPS) 추정치를 –4.2% 조정한다”며 “이에 글로벌 경쟁사(Peers) 평균 주가수익비율(PER)을 8.6배 적용해 적정주가를 하향한다”고 밝혔다.

그는 “현대차의 침묵이 길어지고 있다”라며 “2020년 말 Boston Dynamics 인수 이후 모빌리티 기술 진전을 위한 대규모 투자나 외부 업체와의 협력, 종합적인 청사진 제시 모두 부재하다”라고 평가했다.

이어 “정체된 수요 환경 내에서 새로운 모빌리티 기업들의 점유율이 빠르게 늘어나고 있으며, 새로운 비즈니스 모델의 상용화도 확대되고 있다”라며 “데이터 디바이스로서의 차량 생산을 위한 가치 가슬 구축이 시급하다”라고 진단했다.

그는 “결국 피크아웃(Peak-out)이 다가올 C19 기저 효과와 신차 효과보다 미래에 대한 구체화가 더 중요한 지금이다”라고 강조했다.

![전남 ‘폐교’ 844곳 가장 많아...서울도 예외 아냐 [문 닫는 학교 4000곳 육박]](https://img.etoday.co.kr/crop/140/88/2096215.jpg)

!["성냥갑은 매력 없다"…정비사업 디자인·설계 차별화 박차 [평범한 건 NO, 특화설계 경쟁①]](https://img.etoday.co.kr/crop/140/88/2096997.jpg)

![[단독] '부정‧부패' 의혹 장애인아이스하키협회, 상위기관 중징계 처분 뭉갰다](https://img.etoday.co.kr/crop/140/88/2095914.jpg)

![[단독] “북한군 1차 전멸, 우크라이나 아닌 러시아 포격 탓”](https://img.etoday.co.kr/crop/140/88/2096900.jpg)

![[오늘 신상]한화생명 "암보험 주요치료비 1억5천"](https://img.etoday.co.kr/crop/85/60/2097236.jpg)

![[정치대학] 박성민 "지지율 끌어올릴 尹의 쇄신 카드는"](https://img.etoday.co.kr/crop/300/170/2097256.jpg)

![대통령 없는 국회 예산안 시정연설…분주한 여야 원내대표 [포토]](https://img.etoday.co.kr/crop/300/190/2097362.jpg)