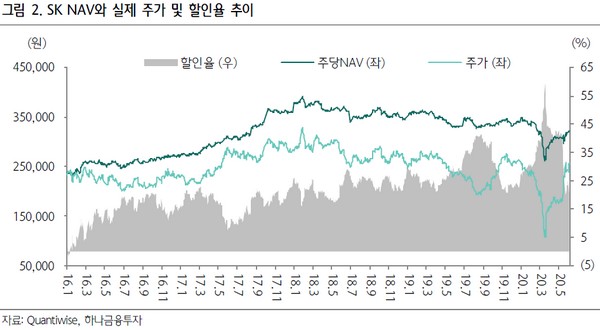

▲SK NAV와 실제 주가 및 할인율 추이.

하나금융투자 최정욱 연구원은 “SK의 투자 포인트는 명확한 원칙과 철학이 있는 포트폴리오 믹스와 이러한 점에 입각한 포트폴리오 확장, 상장 자회사 못지않은 비상장 자회사 라인업으로 높은 기업가치 상승 가능성, 수면 아래로 가라앉아 있는 SK하이닉스 자회사 이전 시 추가적인 NAV(순자산가치) 확대 기대감 등”이라고 짚었다.

최 연구원은 “상장이 예정된 SK바이오팜은 보유 중인 파이프라인 반영 시 기업가치가 최소 6.1조 원에 달할 전망이고, SK바이오팜에 이어 SK실트론, SK팜테코로 이어지는 IPO(기업공개) 모멘텀 또한 계속 부각할 것”이라며 “일부 자회사의 이익 부진에도 불구하고 지주로 유입되는 연간 현금흐름은 증가할 것으로 예상해 배당 기대감도 적지 않은 편”이라고 평가했다.

그는 “최근 SK바이오팜 상장이 가시화하면서 SK 주가가 다소 급등했지만, 여전히 적정 NAV 대비 약 25%가량 할인된 상태”라며 “상장 자회사들의 영업이익은 2분기에 1분기 대비 소폭 개선되고 하반기부터는 상당폭의 실적 개선을 기대한다. 게다가 현 주가는 상장 자회사를 제외한 비상장 자회사 지분 가치와 영업 가치 정도도 반영하지 못하는 수준”이라고 밝혔다.

![전남 ‘폐교’ 844곳 가장 많아...서울도 예외 아냐 [문 닫는 학교 4000곳 육박]](https://img.etoday.co.kr/crop/140/88/2096215.jpg)

!["성냥갑은 매력 없다"…정비사업 디자인·설계 차별화 박차 [평범한 건 NO, 특화설계 경쟁①]](https://img.etoday.co.kr/crop/140/88/2096997.jpg)

![[단독] '부정‧부패' 의혹 장애인아이스하키협회, 상위기관 중징계 처분 뭉갰다](https://img.etoday.co.kr/crop/140/88/2095914.jpg)

![[단독] “북한군 1차 전멸, 우크라이나 아닌 러시아 포격 탓”](https://img.etoday.co.kr/crop/140/88/2096900.jpg)

![[오늘 신상]한화생명 "암보험 주요치료비 1억5천"](https://img.etoday.co.kr/crop/85/60/2097236.jpg)

![[오늘 신상] 케이뱅크, 궁금한 적금 출시…최대 연 7.5%](https://img.etoday.co.kr/crop/85/60/2097227.jpg)

![[정치대학] 박성민 "지지율 끌어올릴 尹의 쇄신 카드는"](https://img.etoday.co.kr/crop/300/170/2097256.jpg)

!['수능 D-10' 봉은사에 가득한 간절한 기도 [포토]](https://img.etoday.co.kr/crop/300/190/2097287.jpg)