국내 상장지수펀드(ETF) 시장에서 레버리지와 인버스 거래 편중이 심각한 것으로 나타났다. 고수익을 추구하는 투기성 상품인 만큼 건전성에 대한 우려의 목소리도 커지고 있다.

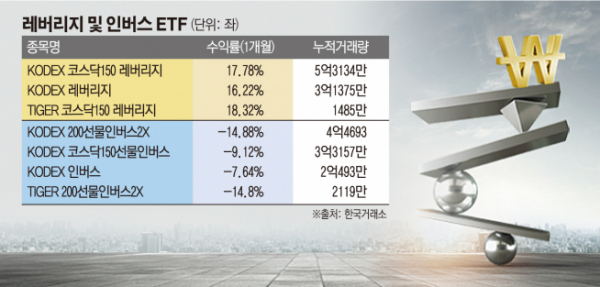

13일 한국거래소에 따르면 최근 1개월간 ETF 거래량은 27억7704만좌로 이 중 레버리지(8억6006만좌)와 인버스(10억3343만좌) 거래가 68.18%로 과반 이상을 차지했다. 현재 상장돼 있는 ETF는 총 451개로 레버리지와 인버스 상품은 각각 36개(7.98%), 40개(8.86%)에 불과하다.

레버리지는 기초자산이 오르면 상승률의 두 배 수익이 나지만 반대로 하락할 경우 두 배의 손실이 나는 상품이다. 반대로 인버스 상품은 기초자산이 하락할 경우 수익을 얻고 상승할 경우 손해를 본다. 두 상품 모두 성장 가치나 실적에 기반을 둔 것이 아닌 상승과 하락에 베팅한다는 점에서 단기 투기성 성격을 가진다.

김남기 미래에셋자산운용 본부장은 “레버리지와 인버스 상품이 처음 시장에 나왔을 무렵 ELW(주식워런트증권) 손실 사태가 발생해 규제가 엄격해졌다”며 “풍선효과로 ELW에 대한 수요가 레버리지와 인버스로 몰리면서 인기를 끌기 시작했다”고 설명했다. 이어 “이후 대형 은행들이 레버리지 관련 신탁상품을 판매하면서 운용자산(AUM)이 폭발적으로 늘었다”고 덧붙였다.

전 세계 ETF 시장에서 레버리지와 인버스 상품이 과반 이상을 차지하는 곳은 한국이 유일하다. 미국의 경우 해당 상품의 점유율이 1% 내외로 수요가 높지 않다. 단기매매 중심의 투자가 우선시 되면서 다양하고 새로운 형태의 상품이 나오지 않는 점도 문제다.

김진영 키움증권 연구원은 “한국의 경우 고수익을 추구하는 성향이 높은데 인버스와 레버리지의 경우 장기적으로 투자하는 상품은 아니다”며 “다만 국내 상품들의 경우 기초자산으로 섹터나 지수가 아닌 유가나 금과 같은 상품이 많기 때문에 변동성이 더욱 크다”고 조언했다.

레버리지ㆍ인버스 ETF와 다른 상품 간 편차도 크다. 국채나 통안채, 우량기업 관련 ETF의 경우 한 달 거래량이 100건 미만인 것으로 조사됐다. 최근 한 달간 ‘마이티 코스피100’(20좌), ‘흥국 S&P코리아로우볼’(25좌), ‘파워 중기국고채’(29좌), ‘HANARO 단기통안채’(35좌), ‘TREX 펀더멘탈200’(53좌) 등이 저조한 거래량을 기록했다.

김남기 본부장은 “DLF(파생결합펀드)처럼 표면화되진 않았지만 코스닥 레버리지 상품 수익률이 -70% 정도 되는 등 문제가 발생할 수 있다”며 “지난해 말 고위험 상품에 대한 규제로 레버리지 상품을 신탁으로 팔 수 없게 되면서 시장에도 변화가 있을 것”으로 전망했다. 이어 “레버리지와 인버스 이외 투자자를 끌어당길 수 있는 특색 있는 상품이 나올 것으로 기대한다”고 내다봤다.

![1일부터 달라지는 청약통장…월 납입인정액 상향, 나에게 유리할까? [이슈크래커]](https://img.etoday.co.kr/crop/140/88/2096610.jpg)

!["한국엔 안 들어온다고?"…Z세대가 해외서 사오는 화장품의 정체 [솔드아웃]](https://img.etoday.co.kr/crop/140/88/2096654.jpg)

![전남 ‘폐교’ 844곳 가장 많아...서울도 예외 아냐 [문 닫는 학교 4000곳 육박]](https://img.etoday.co.kr/crop/140/88/2096215.jpg)

!["성냥갑은 매력 없다"…정비사업 디자인·설계 차별화 박차 [평범한 건 NO, 특화설계 경쟁①]](https://img.etoday.co.kr/crop/140/88/2096997.jpg)

![[단독] '부정‧부패' 의혹 장애인아이스하키협회, 상위기관 중징계 처분 뭉갰다](https://img.etoday.co.kr/crop/140/88/2095914.jpg)

![[단독] “북한군 1차 전멸, 우크라이나 아닌 러시아 포격 탓”](https://img.etoday.co.kr/crop/140/88/2096900.jpg)

![[ENG/SUB]아일릿(ILLIT), 논란 딛고 다시 직진할 수 있을까? #하이브 [컬처콕 플러스]](https://i.ytimg.com/vi/fjMTnFpQRW4/mqdefault.jpg)

![[채권뷰] 메리츠증권, 1900억 규모 회사채 발행](https://img.etoday.co.kr/crop/85/60/2097216.jpg)

![[채권뷰] 메리츠증권, 1600억 규모 회사채 거래](https://img.etoday.co.kr/crop/85/60/2097210.jpg)

![[컬처콕 플러스] 아일릿, 논란 딛고 다시 직진할 수 있을까?](https://img.etoday.co.kr/crop/300/170/2095915.jpg)

!['완연한 가을' 나들이 나온 시민들 [포토]](https://img.etoday.co.kr/crop/300/190/2097016.jpg)