25일 투자은행(IB)업계에 따르면 대한항공은 이날 2000억원 규모의 회사채 발행하기 위한 수요예측에 나선다.

올 들어 대한항공은 회사채 시장의 문을 꾸준히 두드리고 있다. 연초부터 지난달까지 국내와 해외에서 확보한 자금만 총 1조원이 넘는다.

지난 2월 일본 시장에서 첫 사무라이본드를 발행한데 이어 지난 9월 3억달러(약 3650억원) 규모 외화채 발행에 성공하면서 자금 조달 창구도 다변화했다.

업계에서는 대한항공이 무난히 자금을 확보할 것으로 본다.

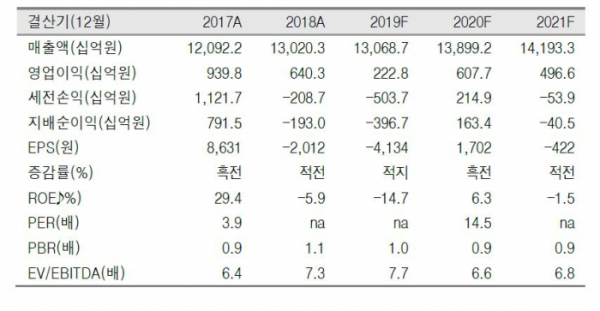

금융정보업체 에프앤가이드는 대한항공의 3분기 영업이익 예상치는 2776억원으로 전년 동기보다 30.9% 줄어들 것으로 예상했다. 영업이익은 줄겠지만, 2분기 적자에서 벗어났다는 점에서 기관 수요를 깨울 수 있다는 게 시장 평가다.

KB증권 강성진 연구원은 “예상보다 나쁜 업황에도 투자 회수 사이클 진입에 따른 현금흐름 개선에 투자의견 ‘매수’를 유지한다”며 “올해 상반기 대한항공 누적 잉여현금흐름은 6526억원이며 2019∼2020년 예상 잉여현금흐름은 2조4000억원”이라고 추산했다.

다만 지난 7월에는 국내에서 공모 회사채 발행에 나섰으나 모집액(2500억원) 대비 3분의 1에도 못 미치는 750억원 규모의 주문을 확보하는데 그쳐 ‘BBB’급 회사채의 한계를 드러내기도 했다.

실적에 대한 우려도 여전한다. 대한항공은 영업이익에서 15개 분기 연속 흑자를 내다가 지난 2분기 1015억원의 영업손실을 냈다. 대한항공은 손실폭의 절반 이상인 540억원가량이 인건비 상승에서 비롯됐다고 밝혔다

![1일부터 달라지는 청약통장…월 납입인정액 상향, 나에게 유리할까? [이슈크래커]](https://img.etoday.co.kr/crop/140/88/2096610.jpg)

!["한국엔 안 들어온다고?"…Z세대가 해외서 사오는 화장품의 정체 [솔드아웃]](https://img.etoday.co.kr/crop/140/88/2096654.jpg)

![전남 ‘폐교’ 844곳 가장 많아...서울도 예외 아냐 [문 닫는 학교 4000곳 육박]](https://img.etoday.co.kr/crop/140/88/2096215.jpg)

!["성냥갑은 매력 없다"…정비사업 디자인·설계 차별화 박차 [평범한 건 NO, 특화설계 경쟁①]](https://img.etoday.co.kr/crop/140/88/2096997.jpg)

![[단독] '부정‧부패' 의혹 장애인아이스하키협회, 상위기관 중징계 처분 뭉갰다](https://img.etoday.co.kr/crop/140/88/2095914.jpg)

![[단독] “북한군 1차 전멸, 우크라이나 아닌 러시아 포격 탓”](https://img.etoday.co.kr/crop/140/88/2096900.jpg)

![[오늘 신상]한화생명 "암보험 주요치료비 1억5천"](https://img.etoday.co.kr/crop/85/60/2097236.jpg)

![[오늘 신상] 케이뱅크, 궁금한 적금 출시…최대 연 7.5%](https://img.etoday.co.kr/crop/85/60/2097227.jpg)

![[정치대학] 박성민 "지지율 끌어올릴 尹의 쇄신 카드는"](https://img.etoday.co.kr/crop/300/170/2097256.jpg)

!['수능 D-10' 봉은사에 가득한 간절한 기도 [포토]](https://img.etoday.co.kr/crop/300/190/2097287.jpg)