현대차증권은 30일 만도에 대해 “중국 수요 회복에 대한 기대 수준의 변화가 주가 변동 요인”이라면서 투자의견 ‘마켓퍼폼(Marketperform, 시장수익률)’과 목표주가 3만3000원을 유지했다.

장문수 현대차증권 연구원은 “3분기 영업이익은 전년 대비 34% 증가한 669억 원으로 시장전망치를 25.7% 웃돌 것”이라며 “중국 부진 지속과 미국 회복 기저효과 종료됐으나 국내 ADAS 매출 증가 지속과 일회성 환입(통상임금합의 영업비용 320억 원 환입, 희망퇴직비용 135억 원 발생)덕분”이라고 분석했다.

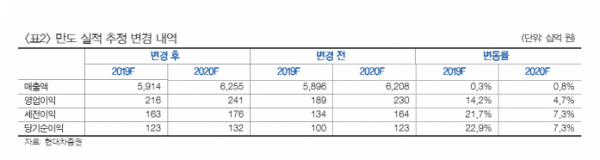

장 연구원은 “내년 중국ㆍ북미 신규 프로젝트와 구조조정으로 부진한 자동차 업황대비 매출 증가 예상하나 중국 수요 등의 회복이 지연 시 실질 이익 레버리지는 크지 않을 것”이라며 ”일회성 환입으로 이익 회복 시점이 당겨졌으나 구조적인 이익 회복을 위해서는 중국ㆍ북미 신규 프로젝트의 성과 가시화가 필요하다”고 전망했다.

그는 “구조조정으로 절감된 비용 기반의 영업 레버리지 가부가 추가 주가 회복에 요인이 될 것으로 기대한다”고 덧붙였다.

![전남 ‘폐교’ 844곳 가장 많아...서울도 예외 아냐 [문 닫는 학교 4000곳 육박]](https://img.etoday.co.kr/crop/140/88/2096215.jpg)

!["성냥갑은 매력 없다"…정비사업 디자인·설계 차별화 박차 [평범한 건 NO, 특화설계 경쟁①]](https://img.etoday.co.kr/crop/140/88/2096997.jpg)

![[단독] '부정‧부패' 의혹 장애인아이스하키협회, 상위기관 중징계 처분 뭉갰다](https://img.etoday.co.kr/crop/140/88/2095914.jpg)

![[단독] “북한군 1차 전멸, 우크라이나 아닌 러시아 포격 탓”](https://img.etoday.co.kr/crop/140/88/2096900.jpg)

![[특징주] 삼양식품, 국내 라면 수출 급증에 12%대 오름세](https://img.etoday.co.kr/crop/85/60/2097422.jpg)

![[종합] ‘금투세 폐지’에 양대 지수 급등…외국인 코스닥 2800억 ‘사자’에 3%대 ↑](https://img.etoday.co.kr/crop/85/60/1961259.jpg)

![[찐코노미] 2차전지 배터리 대장주는 '이것'…2차전지 진화시킬 소재는?](https://img.etoday.co.kr/crop/300/170/2097387.jpg)

![대통령 없는 국회 예산안 시정연설…분주한 여야 원내대표 [포토]](https://img.etoday.co.kr/crop/300/190/2097362.jpg)