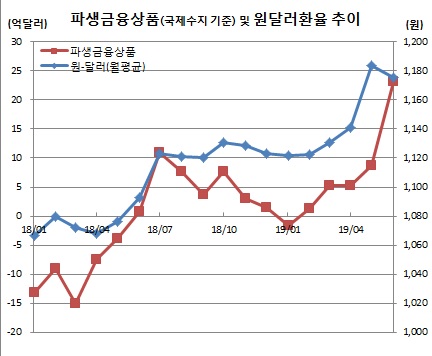

6일 한국은행에 따르면 6월 파생금융상품은 23억2000만달러 증가했다. 이는 2009년 3월 23억5890만달러 이후 10년3개월만에 최고치다.

형태별로 보면 손익구조가 선형인 선도형은 24억1860만달러로 2008년 12월 26억3580만달러 이후 최고치를 경신했다. 반면, 풋(매도권리)과 콜(매수권리) 옵션, 캡·플로어 등 상하단이 제한되는 상품 등 비선형인 옵션형은 1억80만달러 줄어 넉달연속 감소세를 이어갔다. 부문별로 보면 예금취급기관에서 24억1170만달러 늘었다. 역시 2008년 12월 28억9270만달러 이후 가장 컸다.

선도형과 예금취급기관에서는 종종 10억달러 정도씩의 증감이 있어왔다는 점에 비춰보면 이는 평상시의 두 배에 달하는 규모다.

이는 5~6월 원·달러 환율이 급등하면서 파생상품투자에서 손실을 본 예금취급기관이 평가손실을 현실화한 때문이라는게 한은측 설명이다. 실제 5월 평균 원·달러 환율은 전월대비 42.34원(3.7%) 급등한 1183.29원을 기록한 바 있다. 이는 2017년 1월 1185.10원 이후 2년4개월만에 최고치며, 2011년 9월 45.44원(4.2%) 급등 이후 7년8개월만에 최대 상승폭이다. 6월에는 7.67원(0.6%) 떨어진 1175.62원을 기록했지만 6월 중순 한때 1187.5원까지 오르는 등 상승분위기는 여전했다.

한은 관계자는 “파생금융상품 투자시 국제수지표상에는 부채로 계상된다. 다만 손실을 현실화할 경우 부채항목에서 빠지면서 파생금융상품계정은 증가로 잡힌다”며 “원·달러 환율이 급등하면서 파생금융상품 투자에서 본 평가손실을 현실화한 것”이라고 설명했다.

![1일부터 달라지는 청약통장…월 납입인정액 상향, 나에게 유리할까? [이슈크래커]](https://img.etoday.co.kr/crop/140/88/2096610.jpg)

!["한국엔 안 들어온다고?"…Z세대가 해외서 사오는 화장품의 정체 [솔드아웃]](https://img.etoday.co.kr/crop/140/88/2096654.jpg)

![전남 ‘폐교’ 844곳 가장 많아...서울도 예외 아냐 [문 닫는 학교 4000곳 육박]](https://img.etoday.co.kr/crop/140/88/2096215.jpg)

!["성냥갑은 매력 없다"…정비사업 디자인·설계 차별화 박차 [평범한 건 NO, 특화설계 경쟁①]](https://img.etoday.co.kr/crop/140/88/2096997.jpg)

![[단독] '부정‧부패' 의혹 장애인아이스하키협회, 상위기관 중징계 처분 뭉갰다](https://img.etoday.co.kr/crop/140/88/2095914.jpg)

![[단독] “북한군 1차 전멸, 우크라이나 아닌 러시아 포격 탓”](https://img.etoday.co.kr/crop/140/88/2096900.jpg)

![[ENG/SUB]아일릿(ILLIT), 논란 딛고 다시 직진할 수 있을까? #하이브 [컬처콕 플러스]](https://i.ytimg.com/vi/fjMTnFpQRW4/mqdefault.jpg)

![[오늘의 투자전략] 美대선·FOMC·실적 시즌까지…국내 증시 ‘변동성 주의보’](https://img.etoday.co.kr/crop/85/60/2097157.jpg)

![[오늘의 핫이슈] 독일, 10월 제조업 구매관리자지수 발표…이전치 72.9](https://img.etoday.co.kr/crop/85/60/2097147.jpg)

![[글로벌 증시 요약] 美 뉴욕 증시, 저가 매수세 유입에 상승 마감](https://img.etoday.co.kr/crop/85/60/2097146.jpg)

![[오늘의 IR] 신한지주ㆍ넥센타이어ㆍ두산ㆍ콜마홀딩스 등](https://img.etoday.co.kr/crop/85/60/2096304.jpg)

![[오늘의 증시리포트] LS ELECTRIC, 펀더멘털 좋아지는 중...3분기 영익 665억 원](https://img.etoday.co.kr/crop/85/60/2096301.jpg)

![[환율전망] “美 대선 앞둔 달러화 약세 영향…1370원대 중후반 등락 전망”](https://img.etoday.co.kr/crop/85/60/2094609.jpg)

![[컬처콕 플러스] 아일릿, 논란 딛고 다시 직진할 수 있을까?](https://img.etoday.co.kr/crop/300/170/2095915.jpg)

!['완연한 가을' 나들이 나온 시민들 [포토]](https://img.etoday.co.kr/crop/300/190/2097016.jpg)