유안타증권 박은정 연구원은 “2018년 10월 무석콜마가 완공됨에 따라 기존의 북경콜마는 북쪽 지역의 고객사를 무석콜마는 상해를 비롯한 주요 화장품 기업들을 고객군으로 확보예정으로, 이전대비 지리적인 이점과 중국 소비자의 퀄리티 높은 제품군에 대한 요구 상승으로 가동률이 점진적으로 확대될 것으로 예상된다”며 “북경과 무석을 포함한 중국 비중은 2020년 10%까지 확대될 것”이라고 내다봤다.

박 연구원은 “마스크팩 비중의 축소, 국내 대형 고객사의 견조한 수요가 이어짐에 따라 화장품 부문의 수익성은 개선되는 것으로 보이고, 제약 부문은 발사르탄 원료가 급등으로 아직은 마진을 낮추는 요소이나 그 외에 사업 부문은 견고할 전망”이라며 “또 한국콜마는 별도와 연결사업 모두 매출채권 평균 회수일이 60~70일로 수년간 안정적으로 회수되고 있다”고 평가했다.

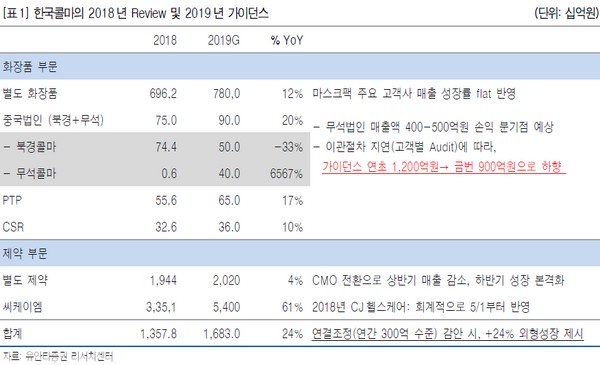

그는 “한국콜마의 2019년 실적은 매출액 1조6535억 원, 영업이익 1387억 원으로 전망한다”며 “국내 대형 고객사의 수주 확대 기조 및 홈쇼핑 고객사 수요 확대로 내수는 하이싱글 성장 예상하며, 중국의 경우 하반기 오딧절차 완료로 무석이 400억 원의 매출을 기여해 북경과 무석 합산 매출 900억 원으로 21% 성장 가능할 것”이라고 덧붙였다.

![전남 ‘폐교’ 844곳 가장 많아...서울도 예외 아냐 [문 닫는 학교 4000곳 육박]](https://img.etoday.co.kr/crop/140/88/2096215.jpg)

!["성냥갑은 매력 없다"…정비사업 디자인·설계 차별화 박차 [평범한 건 NO, 특화설계 경쟁①]](https://img.etoday.co.kr/crop/140/88/2096997.jpg)

![[단독] '부정‧부패' 의혹 장애인아이스하키협회, 상위기관 중징계 처분 뭉갰다](https://img.etoday.co.kr/crop/140/88/2095914.jpg)

![[단독] “북한군 1차 전멸, 우크라이나 아닌 러시아 포격 탓”](https://img.etoday.co.kr/crop/140/88/2096900.jpg)

![[오늘 신상]한화생명 "암보험 주요치료비 1억5천"](https://img.etoday.co.kr/crop/85/60/2097236.jpg)

![[오늘 신상] 케이뱅크, 궁금한 적금 출시…최대 연 7.5%](https://img.etoday.co.kr/crop/85/60/2097227.jpg)

![[정치대학] 박성민 "지지율 끌어올릴 尹의 쇄신 카드는"](https://img.etoday.co.kr/crop/300/170/2097256.jpg)

![대통령 없는 국회 예산안 시정연설…분주한 여야 원내대표 [포토]](https://img.etoday.co.kr/crop/300/190/2097362.jpg)