채권시장은 5거래일(국고채 3년물 기준)만에 약세를 기록했다. 밤사이 미국채 금리가 상승한데다 최근 랠리에 따른 차익매물과 레벨부담감이 겹쳤기 때문이다. 장막판엔 다음주 국고채 3년물과 30년물 입찰에 대한 부담감도 작용했다. 기획재정부는 다음달 1일 국고채 3년물 1조4500억원(지표물 8500억원, 선매출 6000억원)어치와 2일 국고채 30년물 1조7000억원어치를 입찰할 예정이다.

반면, 개장전 통계청이 발표한 2월 산업생산 지표가 부진했던데다, 분기말 윈도우드레싱은 지지요인이 됐다. 실제 2월 산생은 전월비 1.9% 하락해 2013년 3월(-2.0%) 이후 5년11개월만에 최저치를 기록했다.

채권시장 참여자들은 최근 금리가 박스권 하단을 이탈한 후 랠리가 급했다고 평가했다. 분기말 윈도우드레싱 효과도 끝나면서 일부 되돌림 속 숨고르기 양상을 보일 것으로 전망했다. 적정레벨을 찾아가는 과정이 필요할 것으로 봤다.

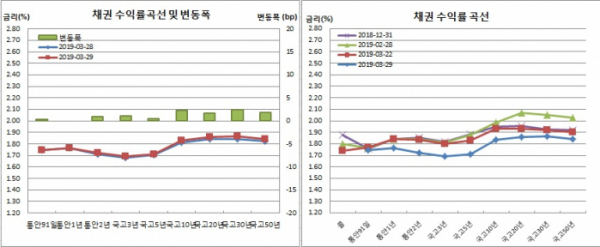

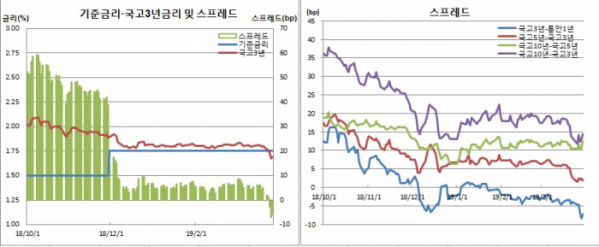

한국은행 기준금리(1.75%)와 국고3년물간 금리차는 마이너스(-)6.0bp를 기록하며 사흘째 역전상황을 이어갔다. 10-3년간 스프레드는 1.2bp 확대된 14.3bp를 보였다. 국고10년 명목채와 물가채간 금리차이인 손익분기인플레이션(BEI)은 0.6bp 오른 110.8bp를 나타냈다.

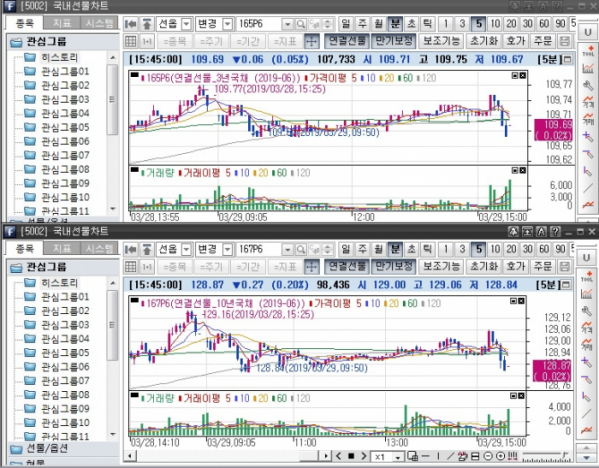

미결제는 2239계약 증가한 36만2181계약을 보인 반면, 거래량은 104계약 줄어든 10만7733계약이었다. 원월물 미결제 31계약을 합한 합산 회전율은 0.30회였다.

매매주체별로는 은행이 3242계약을 순매도하며 이틀째 매도세를 이어갔다. 반면 금융투자는 1636계약 순매수해 사흘만에 매수전환했다. 외국인도 72계약 순매수해 5거래일연속 매수세를 지속했다.

6월만기 10년 국채선물은 전일보다 27틱 떨어진 128.87로 거래를 마쳤다. 장중 고점은 129.06, 저점은 128.84였다. 장중변동폭은 22틱을 보였다.

미결제는 502계약 축소된 12만8928계약을 기록한 반면, 거래량은 1만2575계약 증가한 9만8436계약이었다. 원월물 미결제 9계약을 합친 합산 회전율은 0.76회였다. 이는 1월4일 0.76회 이후 최대치다.

매매주체별로는 외국인이 2427계약을 순매도해 이틀째 매도에 나섰다. 이는 15일 4667계약 순매도 이래 일별 최대 순매도 규모다. 반면 은행은 2194계약을 순매수하며 이틀째 대량매수에 나섰다. 전날에도 2086계약을 순매수한 바 있다. 이는 2월18일 2719계약 순매수 이후 일별 최대 순매수 규모다.

외인의 국채선물 누적순매수 포지션 추정치는 3선의 경우 20만4458계약으로 2월12일 20만7473계약 이후 한달보름만에 최대치를 경신했다. 10선의 경우 7만9536계약을 보였다. 27일엔 8만2590계약을 보이며 2010년말 신국채선물 재상장이후 역대 최대치를 기록하기도 했었다.

현선물 이론가는 3선의 경우 고평 4틱을, 10선의 경우 고평 1틱을 각각 기록했다.

그는 이어 “대내외 채권금리가 분기말을 앞두고 급락했다. 분기초엔 오히려 금리가 상승할 가능성이 커보인다. 지표 둔화로 상승폭은 크지 않을 것으로 보이나, 단기간에 강해진 레벨부담도 커 조정폭을 예상하긴 어렵겠다”고 예측했다.

자산운용사의 한 채권딜러는 “금리박스권 하단을 돌파한후 손절과 급한 숏커버가 이어졌다. 레벨에 대한 적정 평가가 필요해 보이는 시점이다. 일단 외국인 선물 매수치는 최대수준이다. 현물도 최근 중장기쪽을 매수했었다. 오늘 RP 매도금리가 분기말 요인에 1.90%로 높다. 1일 조달비용보다 높은 국고금리가 없다. 절대금리 추구쪽도 벤치마크(BM)대비 전략쪽도 먹을 것을 찾기가 어려운 구간이 됐다”고 말했다.

그는 또 “지표들이 부진하지만 한은 금리인하까지 갈수 있을지는 의문이다. 일단 외국인을 중심으로 가보자는 스탠스인듯 하다. 현 레벨에서 추가 롱을 할 수 있는 국내기관들은 많지 않을 듯 싶다. 일단 숨고르기 후 적정 레벨을 찾아가는 흐름이지 싶다”고 예측했다.

![전남 ‘폐교’ 844곳 가장 많아...서울도 예외 아냐 [문 닫는 학교 4000곳 육박]](https://img.etoday.co.kr/crop/140/88/2096215.jpg)

!["성냥갑은 매력 없다"…정비사업 디자인·설계 차별화 박차 [평범한 건 NO, 특화설계 경쟁①]](https://img.etoday.co.kr/crop/140/88/2096997.jpg)

![[단독] '부정‧부패' 의혹 장애인아이스하키협회, 상위기관 중징계 처분 뭉갰다](https://img.etoday.co.kr/crop/140/88/2095914.jpg)

![[단독] “북한군 1차 전멸, 우크라이나 아닌 러시아 포격 탓”](https://img.etoday.co.kr/crop/140/88/2096900.jpg)

![[특징주] 中 무비자 입국 소식에 여행株 일제히 급등](https://img.etoday.co.kr/crop/85/60/2097379.jpg)

![[오늘 신상]한화생명 "암보험 주요치료비 1억5천"](https://img.etoday.co.kr/crop/85/60/2097236.jpg)

![[정치대학] 박성민 "지지율 끌어올릴 尹의 쇄신 카드는"](https://img.etoday.co.kr/crop/300/170/2097256.jpg)

![대통령 없는 국회 예산안 시정연설…분주한 여야 원내대표 [포토]](https://img.etoday.co.kr/crop/300/190/2097362.jpg)