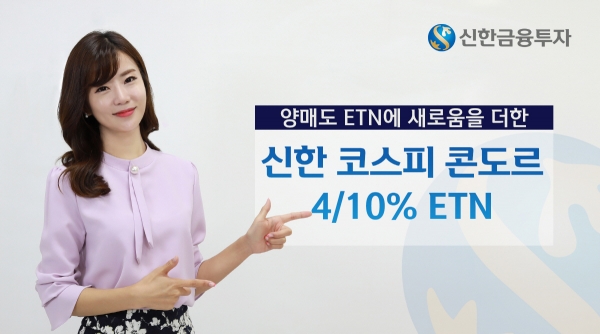

이 상품은 양매도 ETN을 바탕으로 외가격 옵션 매수를 더해 KOSPI200 지수의 움직임에 따른 손실 범위를 제한했다. KOSPI200 지수가 전월 옵션만기일 및 익일 시가 대비 (-)4 ~ 4% 범위에서 횡보할 경우 지속적인 수익을 축적하는 구조다.

또 옵션 만기일과 그다음 날 KOSPI200 지수의 4%에 해당하는 행사가격의 콜옵션과 (-)4%에 해당하는 행사가격의 풋옵션을 매도, KOSPI200 지수의 10% 행사가격에 해당하는 콜옵션과 (-)10%에 해당하는 행사가격의 풋옵션을 매수하는 구조다. 옵션 양매도에 의한 프리미엄을 수취하고 외가격 옵션 매수에 의해 손실 구간을 제한하는 것이 특징이다.

월간 리밸런싱은 옵션 만기일부터 이틀간 진행하며, 1분 단위의 분할 매매로 헤지 매매에 따른 시장 충격과 가격 왜곡을 방지한다. 또 옵션 투자 비율을 높여 옵션 매수에 의한 프리미엄 수익 하락을 방지한다. 지수 옵션 증거금으로 사용되는 금액을 제외한 자금은 CD(양도성예금증서) 91일물에 투자해 이자 수익을 추구한다. 특히 이 상품이 추종하는 기초지수인 KOSPI200 인핸스드 콘도르 4/10% 지수는 2013년 9월부터 5년간 누적수익률이 43.33%(보수 차감 전)에 달했다.

옵션 프리미엄에 의한 수익은 비과세이며 이자 수익에 대해서만 과세가 된다. 월간 리밸런싱을 진행한 이후 한 달 이내에 4% 이상 KOSPI200 지수가 상승·하락하게 되면 손실이 발생할 수 있다.

이환승 신한금융투자 에쿼티파생부 차장은 “이 상품은 저변동성 상황에서 옵션 매도를 통한 프리미엄 수익을 지속적으로 추구한다”고 말했다.

![전남 ‘폐교’ 844곳 가장 많아...서울도 예외 아냐 [문 닫는 학교 4000곳 육박]](https://img.etoday.co.kr/crop/140/88/2096215.jpg)

!["성냥갑은 매력 없다"…정비사업 디자인·설계 차별화 박차 [평범한 건 NO, 특화설계 경쟁①]](https://img.etoday.co.kr/crop/140/88/2096997.jpg)

![[단독] '부정‧부패' 의혹 장애인아이스하키협회, 상위기관 중징계 처분 뭉갰다](https://img.etoday.co.kr/crop/140/88/2095914.jpg)

![[단독] “북한군 1차 전멸, 우크라이나 아닌 러시아 포격 탓”](https://img.etoday.co.kr/crop/140/88/2096900.jpg)

![[특징주] 코윈테크, 차세대 전고체 배터리 라인 공정 장비 제작 성공...본격 공급 시작 소식에 강세](https://img.etoday.co.kr/crop/85/60/2097391.jpg)

![[특징주] 中 무비자 입국 소식에 여행株 일제히 급등](https://img.etoday.co.kr/crop/85/60/2097379.jpg)

![[정치대학] 박성민 "지지율 끌어올릴 尹의 쇄신 카드는"](https://img.etoday.co.kr/crop/300/170/2097256.jpg)

![대통령 없는 국회 예산안 시정연설…분주한 여야 원내대표 [포토]](https://img.etoday.co.kr/crop/300/190/2097362.jpg)