29일 투자은행(IB) 업계에 따르면 신한은행, 하나은행, 국민연금, 새마을금고, 행정공제회 등 21곳인 KCIㆍ딜라이브 대주단 중 대부분이 이날까지 인수금융 만기를 3년 연장하는 것을 승인했다.

그러나 아직 국민연금, 새마을금고, 한화생명보험 등 일부 기관은 인수금융 차환에 대한 최종 승인을 내리지 않았다. 이들 기관이 최종 승인을 내리지 않은 것은 의사 결정 속도의 차이 때문인 전해지고 있다. 이에 따라 이들 금융기관 중 대부분도 다음달 초 최종 승인을 내릴 것으로 예상되고 있다.

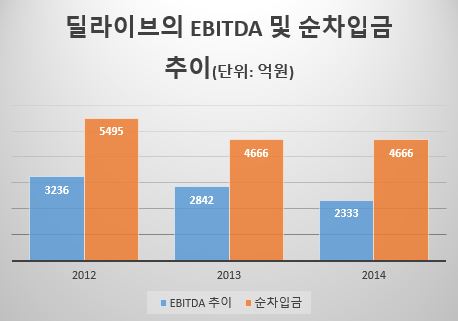

대주단은 인수금융을 차환하면서 KCI의 대출금 중 8000억원을 상환전환우선주(RCPS) 출자전환할 계획이다. RCPS는 채권처럼 만기 때 상환을 받거나 보통주로 전환할 수 있는 권리가 붙은 우선주다. 또 딜라이브의 대출금 중 2000억원은 KCI의 대출금으로 돌린다. 이에 따라 KCI의 대출금은 기존 1조5670억원에서 1조원으로, 딜라이브는 6330억원에서 4000억원대로 줄어든다.

이자율은 기준금리+2%대가 될 전망이다. 이는 지난 2012년 차환했을 때의 조건인 기준금리+3.8%보다 크게 낮은 수준이다. 이에 따라 KCI는 연간 수백억원 규모의 이자 비용을 낮출 수 있을 것을 관측되고 있다.

그러나 변수는 남아있다. 출자전환과 관련 대주단의 분담 비율이 아직 최종 합의에 이르지 못했다. 일부 기관에서는 KCI 인수금융을 차환해도 손실이 불가피한 만큼 딜라이브의 GP(General Partner)인 MBK파트너스의 더 강도 높은 고통분담을 요구하고 있다. 한 대주관 관계자는 "MBK파트너스와 다신 거래하지 않겠다는 격앙된 반응도 있다"고 말했다. 일각에서는 일부 대주단의 반대로 KCI가 워크아웃에 이를 것이란 전망도 내놓고 있다.

일부 대주단이 고민하고 있는 것은 향후 딜라이브의 매각이 성공되도 손실이 불가피하기 때문이다. 시장에서는 딜라이브의 매각 가치를 1조3000억원대로 보고 있다. 이는 초기 인수금융 규모를 크게 밑도는 수치다.

KCI는 2007년 사모펀드(PEF) MBK파트너스와 맥쿼리코리아오퍼튜니티즈(MKOF)가 딜라이브를 인수하고자 세운 특수목적법인(SPC)이다. MBK파트너스는 KCI를 통해 빌린 자금을 지난 2012년 한 번 차환했다. 오는 7월 30일 만기가 도래한다.

![전남 ‘폐교’ 844곳 가장 많아...서울도 예외 아냐 [문 닫는 학교 4000곳 육박]](https://img.etoday.co.kr/crop/140/88/2096215.jpg)

!["성냥갑은 매력 없다"…정비사업 디자인·설계 차별화 박차 [평범한 건 NO, 특화설계 경쟁①]](https://img.etoday.co.kr/crop/140/88/2096997.jpg)

![[단독] '부정‧부패' 의혹 장애인아이스하키협회, 상위기관 중징계 처분 뭉갰다](https://img.etoday.co.kr/crop/140/88/2095914.jpg)

![[단독] “북한군 1차 전멸, 우크라이나 아닌 러시아 포격 탓”](https://img.etoday.co.kr/crop/140/88/2096900.jpg)

![[오늘 신상]한화생명 "암보험 주요치료비 1억5천"](https://img.etoday.co.kr/crop/85/60/2097236.jpg)

![[정치대학] 박성민 "지지율 끌어올릴 尹의 쇄신 카드는"](https://img.etoday.co.kr/crop/300/170/2097256.jpg)

![대통령 없는 국회 예산안 시정연설…분주한 여야 원내대표 [포토]](https://img.etoday.co.kr/crop/300/190/2097362.jpg)