LS증권은 21일 HMM에 대해 제한적이지만 분명한 기회가 있어 트레이딩 관점 접근이 유효하다고 말했다. 목표주가와 투자의견은 각각 1만9000원, 매수로 신규 제시했다.

이재혁 LS증권 연구원은 “홍해발 글로벌 공급망 불안에 따른 수혜는 최소한 현행 장기계약 건들이 점차 소진될 2025년 1분기까지 이어질 전망으로, 2022년 이후 컨테이너 해운 시장은 추세적 우하향을 지속 해왔으나 수에즈·파나마 쇼티지로 하여금 반등을 이루어낸 모습”이라면서 “2025년 하반기 이후 중장기적 운임 우하향이 예상되는 가운데 근자의 시황 호조는 앞으로의 보릿고개를 준비할 절호의 기회”라고 설명했다.

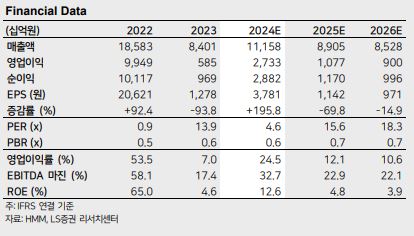

이어 이 연구원은 “동사의 현행 Valuation Level은 12MF PBR 0.65X 수준으로 A.P. Maersk 를 제외한 대부분의 경쟁 선사 대비 열위에 있어 부담이 적다”면서도 “2025년 4월까지 이어질 영구채 전환 지분 희석 효과와, 향후 신조 인도에 따른 컨테이너 해운 시장의 구조적 공급과잉 국면 진입 및 이로 인한 글로벌 해운업 전반의 Valuation 하향 조정 우려가 당분간 동사의 주가 상방을 다소 제한할 것으로 판단한다”이라고 말했다.

아울러 그는 “올해 2분기 연결기준 영업실적은 매출액 2조 6634억 원, 영업이익 6444억 원으로 시장 컨센서스를 소폭 하회했는데, 시황 상승 대비 제한적인 실적 상승이 이루어진 까닭은 장기계약 갱신 건이 분기 중반부터 반영된 점과 운항 진행률 기준 실적 인식 체계 등에 따른 것”이라면서 “올해 하반기에도 홍해발 쇼티지가 지속되는 가운데 장기계약 운임 갱신 효과의 본격화와 성수기 수요 확대가 호실적을 견인할 것으로 전망한다”고 했다.

![1일부터 달라지는 청약통장…월 납입인정액 상향, 나에게 유리할까? [이슈크래커]](https://img.etoday.co.kr/crop/140/88/2096610.jpg)

!["한국엔 안 들어온다고?"…Z세대가 해외서 사오는 화장품의 정체 [솔드아웃]](https://img.etoday.co.kr/crop/140/88/2096654.jpg)

![전남 ‘폐교’ 844곳 가장 많아...서울도 예외 아냐 [문 닫는 학교 4000곳 육박]](https://img.etoday.co.kr/crop/140/88/2096215.jpg)

!["성냥갑은 매력 없다"…정비사업 디자인·설계 차별화 박차 [평범한 건 NO, 특화설계 경쟁①]](https://img.etoday.co.kr/crop/140/88/2096997.jpg)

![[단독] '부정‧부패' 의혹 장애인아이스하키협회, 상위기관 중징계 처분 뭉갰다](https://img.etoday.co.kr/crop/140/88/2095914.jpg)

![[단독] “북한군 1차 전멸, 우크라이나 아닌 러시아 포격 탓”](https://img.etoday.co.kr/crop/140/88/2096900.jpg)

![[ENG/SUB]아일릿(ILLIT), 논란 딛고 다시 직진할 수 있을까? #하이브 [컬처콕 플러스]](https://i.ytimg.com/vi/fjMTnFpQRW4/mqdefault.jpg)

![[오늘의 핫이슈] 독일, 10월 제조업 구매관리자지수 발표…이전치 72.9](https://img.etoday.co.kr/crop/85/60/2097147.jpg)

![[글로벌 증시 요약] 美 뉴욕 증시, 저가 매수세 유입에 상승 마감](https://img.etoday.co.kr/crop/85/60/2097146.jpg)

![[오늘의 IR] 신한지주ㆍ넥센타이어ㆍ두산ㆍ콜마홀딩스 등](https://img.etoday.co.kr/crop/85/60/2096304.jpg)

![[오늘의 증시리포트] LS ELECTRIC, 펀더멘털 좋아지는 중...3분기 영익 665억 원](https://img.etoday.co.kr/crop/85/60/2096301.jpg)

![[환율전망] “美 대선 앞둔 달러화 약세 영향…1370원대 중후반 등락 전망”](https://img.etoday.co.kr/crop/85/60/2094609.jpg)

![[컬처콕 플러스] 아일릿, 논란 딛고 다시 직진할 수 있을까?](https://img.etoday.co.kr/crop/300/170/2095915.jpg)

!['완연한 가을' 나들이 나온 시민들 [포토]](https://img.etoday.co.kr/crop/300/190/2097016.jpg)