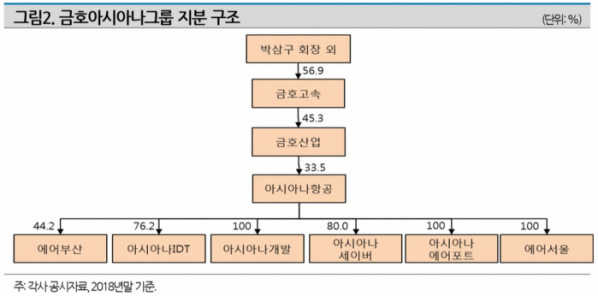

금호아시아나그룹이 아시아나항공 매각을 결정하면서 금호고속의 차입금 문제도 풀리게 됐다. 금호고속은 금호그룹의 지주회사 격으로 금호산업 지분을 담보로 빌린 차입금의 만기가 도래해 숨은 뇌관으로 지목돼 왔다.

17일 투자은행(IB) 업계에 따르면 금호고속은 지난해 4월 금호산업 지분을 담보로 1300억 원을 차입했다. 금호고속의 금호산업 보유지분 전량에 해당하는 45.30%가 담보로 잡혀 있다. 기간은 1년으로 이달 말 만기다.

현재 대주단은 한국증권금융과 산은캐피탈, 중국건설은행, 에스비아이저축은행, 라우라제일차, 아토제일차, 윈앤윈제이차 등이다. 이들은 금호그룹의 자구계획 상황을 지켜보며 만기 연장과 재융자(리파이낸싱)를 고민해 왔다.

금호그룹이 아시아나 매각으로 자구안을 결론내면서 해당 담보차입 계약도 리파이낸싱으로 결정됐다. NH투자증권이 1300억 원의 차입금을 떠안기로 한 것이다.

채권단 관계자는 “아시아나를 누가 사든 유동성 문제가 해결돼 NH투자증권이 나선 것”이라며 “만기 1년 연장으로 이율 4.9%의 고정금리와 수수료를 챙기게 됐다”고 설명했다. 이어 “NH투자증권은 아시아나의 사모채 발행도 준비하고 있다”면서 “규모는 수요가 있는 대로 최대한 발행할 예정”이라고 부연했다.

NH투자증권 측은 “리파이낸싱과 사모채 발행 모두 아직 결정된 사항은 없으며 현재 검토 중”이라는 입장을 전했다.

![1일부터 달라지는 청약통장…월 납입인정액 상향, 나에게 유리할까? [이슈크래커]](https://img.etoday.co.kr/crop/140/88/2096610.jpg)

!["한국엔 안 들어온다고?"…Z세대가 해외서 사오는 화장품의 정체 [솔드아웃]](https://img.etoday.co.kr/crop/140/88/2096654.jpg)

![전남 ‘폐교’ 844곳 가장 많아...서울도 예외 아냐 [문 닫는 학교 4000곳 육박]](https://img.etoday.co.kr/crop/140/88/2096215.jpg)

!["성냥갑은 매력 없다"…정비사업 디자인·설계 차별화 박차 [평범한 건 NO, 특화설계 경쟁①]](https://img.etoday.co.kr/crop/140/88/2096997.jpg)

![[단독] '부정‧부패' 의혹 장애인아이스하키협회, 상위기관 중징계 처분 뭉갰다](https://img.etoday.co.kr/crop/140/88/2095914.jpg)

![[단독] “북한군 1차 전멸, 우크라이나 아닌 러시아 포격 탓”](https://img.etoday.co.kr/crop/140/88/2096900.jpg)

![[ENG/SUB]아일릿(ILLIT), 논란 딛고 다시 직진할 수 있을까? #하이브 [컬처콕 플러스]](https://i.ytimg.com/vi/fjMTnFpQRW4/mqdefault.jpg)

![[오늘의 핫이슈] 독일, 10월 제조업 구매관리자지수 발표…이전치 72.9](https://img.etoday.co.kr/crop/85/60/2097147.jpg)

![[글로벌 증시 요약] 美 뉴욕 증시, 저가 매수세 유입에 상승 마감](https://img.etoday.co.kr/crop/85/60/2097146.jpg)

![[오늘의 IR] 신한지주ㆍ넥센타이어ㆍ두산ㆍ콜마홀딩스 등](https://img.etoday.co.kr/crop/85/60/2096304.jpg)

![[오늘의 증시리포트] LS ELECTRIC, 펀더멘털 좋아지는 중...3분기 영익 665억 원](https://img.etoday.co.kr/crop/85/60/2096301.jpg)

![[환율전망] “美 대선 앞둔 달러화 약세 영향…1370원대 중후반 등락 전망”](https://img.etoday.co.kr/crop/85/60/2094609.jpg)

![[컬처콕 플러스] 아일릿, 논란 딛고 다시 직진할 수 있을까?](https://img.etoday.co.kr/crop/300/170/2095915.jpg)

!['완연한 가을' 나들이 나온 시민들 [포토]](https://img.etoday.co.kr/crop/300/190/2097016.jpg)