9일 복수의 시장관계자들은 두산인프라코어가 내년 초 밥캣의 미국 증시 상장을 추진할 것으로 관측하고 있다.

증권사 한 애널리스트는 “밥캣의 상장은 두산인프라코어가 미국의 금리 인상 이후의 증시 상황을 지켜본 뒤인 내년 초가 가장 적절할 것"이라고 내다봤다.

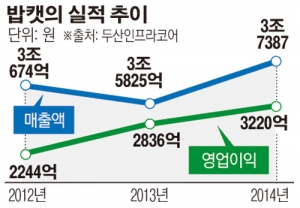

밥캣의 실적 개선도 IPO 전망을 밝게 하고 있다. 밥캣은 지난해 매출액 3조7387억원, 영업이익 3220억원을 각각 기록했다. 이는 전년에 비해 매출액은 4.4%, 영업이익은 13.5%씩 증가한 수치다. 두산인프라코어 매출에서 밥캣이 차지하는 비중도 늘었다. 2013년 46%였으나 지난해 48.6%로 커졌다.

두산인프라코어의 재무구조 개선을 위해서도 밥캣의 상장이 조만간 이뤄질 것이란 데 힘이 실리고 있다. 이 회사는 밥캣의 성장 덕에 지난해 영업이익은 전년보다 22.6% 늘어난 4530억원을 기록했다. 같은 기간 매출액은 7조6886억원으로 전년보다 0.6% 줄었다.

그러나 지난해 당기순이익은 240억원으로 전년에 비해 흑자전환을 성공한 데 만족해야 했다. 영업실적에 비해 큰 부채규모로 순이자비용이 지속 발생한 탓이다. 이 회사의 부채비율은 지난해 3분기 말 기준 247.9%에 달한다.

밥캣이 상장되면 두산인프라코어는 1조1000억원 안팎의 현금을 확보할 것으로 전망되고 있다. 교보증권은 밥캣의 상장으로 두산인프라코어는 세후 850억원 규모의 연간 이자비용을 줄일 것으로 보고 있다.

![최강록도 에드워드 리도 합류…‘냉부해2’가 기대되는 이유 [해시태그]](https://img.etoday.co.kr/crop/140/88/2099738.jpg)

!["찐 팬은 아닌데, 앨범은 샀어요!"…요즘 아이돌 앨범, 이렇게 나옵니다 [솔드아웃]](https://img.etoday.co.kr/crop/140/88/2099712.jpg)

![[ENG/SUB]로제(ROSE)의 '아파트(APT.)'가 제니, 리사와 달랐던 점은?[컬처콕플러스]](https://i.ytimg.com/vi/4wzb-GxWitw/mqdefault.jpg)

![‘신세계’만 매출 개선 체면치레…백화점 3사, ‘3분기 실적’ 아쉽네 [종합]](https://img.etoday.co.kr/crop/85/60/2099758.jpg)

![롤 프로리그 이적시장, 한국 선수들의 ‘컴백홈’ 러시 시작될까 [딥인더게임]](https://img.etoday.co.kr/crop/300/170/2096914.jpg)

![최고전략경영상 수상한 조욱제 유한양행 대표이사 사장 [포토]](https://img.etoday.co.kr/crop/300/190/2099771.jpg)