DS투자증권은 20일 오리온에 대해 올해 4분기 해외 수출 확대 등에 따른 실적 반등이 기대된다고 평가했다. 목표주가(15만 원)와 투자의견(‘매수’)은 유지했다.

장지혜 DS투자증권 연구원은 “오리온의 실적은 견조한 10월 실적을 시작으로 4분기 중국과 베트남 명절 선물세트 선출고와 주요 국가 신제품 출시 및 해외 수출 확대로 외형 성장 및 레버리지 효과에 따른 수익성 개선이 기대된다”고 밝혔다.

오리온은 10월 주요 법인 합산 실적으로 매출액 2702억 원, 영업이익 513억 원을 기록했다. 이는 전년 동기 대비 각각 10%, 9% 증가한 수치다.

장 연구원은 “국내는 소비심리 위축 및 TT 거래처 감소에도 신제품과 MT 행사물량 확대로 외형 성장이 나타났다”며 “중국 현지 통화 기준 매출성장률이 4월 이후 처음 전년 대비 성장 전환했는데, 유통 간접화에 따른 매출 공백 축소와 온라인·간식점 등 고성장 채널 입점 확대 때문”이라고 분석했다.

이어 “오리온의 4분기 매출액은 전년 대비 10% 증가한 8349억 원, 영업이익은 12% 늘어난 1574억 원을 전망한다”며 “2025년은 춘절 시점 차이로 기저 부담이 있으나 주요 국가 매출 회복, 각 법인 수출 증가, 신제품 매출 확대로 성장을 이어갈 것”이라고 관측했다.

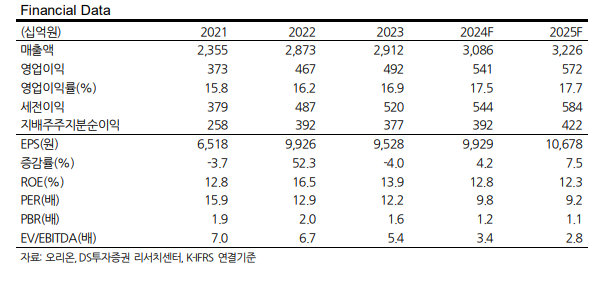

그러면서 “현재 주가는 2025년 실적 기준 주가수익비율(PER) 9배에 불과하나 4분기 이후 실적 반등과 밸류업 지수 편입, 배당 확대, 해외 매출 비중 확대로 밸류에이션 회복이 기대된다”고 덧붙였다.

![“한국 고마워요”…버림받은 ‘통일미’, 아프리카서 화려한 부활 [해시태그]](https://img.etoday.co.kr/crop/140/88/2104252.jpg)

!["밤에는 더 매력적이네"…고혹적인 야경 뽐내는 '왕길역 로열파크씨티'[가보니]](https://img.etoday.co.kr/crop/140/88/2104258.jpg)

![코스피200·코스닥150 아른…성과 차별화 ‘글쎄’[삐걱대는 밸류업지수③]](https://img.etoday.co.kr/crop/140/88/2103313.jpg)

!['과열과 규제 사이' 건강보험 소비자 선택권 줄어든다 [새 회계 증후군上]](https://img.etoday.co.kr/crop/140/88/2104311.jpg)

![9만4000달러 터치한 비트코인, 또 최고가 경신…연내 10만 달러 돌파하나[Bit코인]](https://img.etoday.co.kr/crop/140/88/2104435.jpg)

![[특징주] 오리온, 증권가 “4분기 유의미한 성장” 기대에 6%대 강세](https://img.etoday.co.kr/crop/85/60/2104466.jpg)

![[종합] 코스피, 외인·기관 ‘쌍끌이 매도’ 강보합 2470선…환율 1.50원↓](https://img.etoday.co.kr/crop/85/60/1961259.jpg)

![[오늘의 IR] KB금융ㆍ아모레퍼시픽ㆍ금호타이어ㆍ현대자동차 등](https://img.etoday.co.kr/crop/85/60/2098770.jpg)

![[종합]김동원의 글로벌 영토 확장…국내 보험사 최초 美 증권사 샀다](https://img.etoday.co.kr/crop/85/60/2016607.jpg)

![[정치대학] 최진녕 "동종 전과 있는 이재명, 집행유예인 걸 감사해야"](https://img.etoday.co.kr/crop/300/170/2104239.jpg)

![2024 글로벌 혁신을 위한 미래대화 참석한 '페이커' 이상혁 [포토]](https://img.etoday.co.kr/crop/300/190/2104577.jpg)