한국투자증권은 코스맥스에 대해 향후 주가가 점진적으로 상승할 것으로 전망했다. 투자의견은 ‘매수’ 유지, 목표주가는 기존 25만 원에서 20만 원으로 하향 조정했다. 전 거래일 기준 종가는 13만7800원이다.

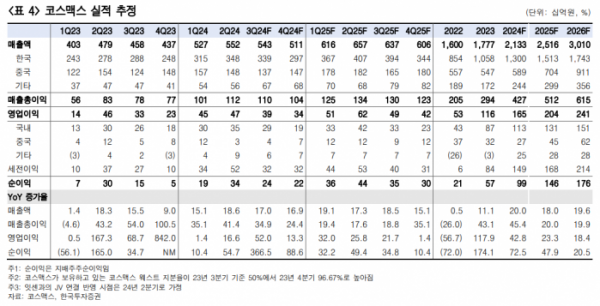

13일 김명주 한국투자증권 연구원은 “코스맥스의 올해 2분기 연결기준 매출액은 5515억 원, 영업이익은 467억 원을 기록해 영업이익이 시장 기대치와 당사 추정치를 모두 19% 하회했다”고 했다.

김 연구원은 “시장 기대치를 하회했음에도 실적발표 후 코스맥스의 주가는 상승했는데, 이는 투자자들의 우려가 실제 컨센서스보다도 훨씬 낮았기 때문”이라며 “중국의 더딘 경기 회복과 함께 미국의 중국 관세 부과가능성 등이 부각되면서 시장에서 코스맥스의 중국 사업에 대한 우려는 극단적으로 커졌다”고 했다.

그는 “시장의 우려보다는 중국 사업의 부진 정도는 크지 않았다”며 “반대로 별걱정이 없었던 국내 법인은 3482억 원의 양호한 매출을 기록했지만, 영업이익은 345억 원으로 다소 부진했다”고 했다.

김 연구원은 “코스맥스 실적에 대해 중국 사업과 함께 시장에서 우려했던 부분은 대손상각비(판관비 반영 계정)”라며 “2분기 대손상각비는 연결 기준 140억 원이 발생했고, 이는 우려 수준의 금액이었다”고 했다.

다만 그는 “아이러니하게도 중국법인의 대손상각 금액은 우려 대비해서는 큰 수준은 아니었던 반면, 국내 법인이 큰 상각 금액을 기록했다”며 “2분기 한국법인의 상각 금액 중 일부는 향후에도 지속될 가능성이 크다고 판단해 이를 향후 실적 추정에 반영했다”고 했다.

김 연구원은 “지난 1달간 중국 사업에 대한 우려로 코스맥스에 대하여 과매도(패닉셀)가 발생했다”며 “대부분의 리스크가 반영된 현재 코스맥스의 주가는 밸류에이션 매력이 높다”고 했다.

그는 “과거 경험상 섹터 업황이 변함없었던 구간에서 기업의 과매도가 발생할 경우, 매수 기회인 경우가 많았다”며 “밸류에이션 매력이 높아진 코스맥스 또한 점진적인 주가 회복을 예상한다”고 했다.

![최강록도 에드워드 리도 합류…‘냉부해2’가 기대되는 이유 [해시태그]](https://img.etoday.co.kr/crop/140/88/2099738.jpg)

!["찐 팬은 아닌데, 앨범은 샀어요!"…요즘 아이돌 앨범, 이렇게 나옵니다 [솔드아웃]](https://img.etoday.co.kr/crop/140/88/2099712.jpg)

![[ENG/SUB]로제(ROSE)의 '아파트(APT.)'가 제니, 리사와 달랐던 점은?[컬처콕플러스]](https://i.ytimg.com/vi/4wzb-GxWitw/mqdefault.jpg)

![[베스트&워스트] 산일전기, 호실적·연이은 공급 계약에 39%↑](https://img.etoday.co.kr/crop/85/60/2099775.jpg)

![[투자전략] 트럼프 2기 수혜주 찾고 싶은 서학개미 모여라…금융·방산·에너지](https://img.etoday.co.kr/crop/85/60/2099659.jpg)

![[베스트&워스트] 하이드로리튬, 배터리 사업 본격화 기대감에 94% 급등](https://img.etoday.co.kr/crop/85/60/2099781.jpg)

![[금상소] 하루만 맡겨도 4%…금리 '줄인하' 속 고금리 파킹통장](https://img.etoday.co.kr/crop/85/60/2099661.jpg)

![롤 프로리그 이적시장, 한국 선수들의 ‘컴백홈’ 러시 시작될까 [딥인더게임]](https://img.etoday.co.kr/crop/300/170/2096914.jpg)

![최고전략경영상 수상한 조욱제 유한양행 대표이사 사장 [포토]](https://img.etoday.co.kr/crop/300/190/2099771.jpg)