유안타증권은 바텍에 대해 북미와 남미 시장의 매출 성장세가 지속할 것으로 전망했다. 투자의견은 ‘매수’ 유지, 목표주가는 기존 4만5000원에서 3만7000원으로 하향 조정했다. 전 거래일 기준 종가는 2만4850원이다.

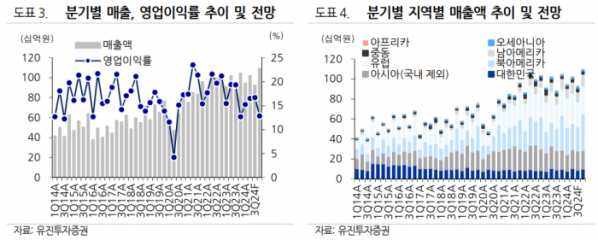

12일 박종선 유진투자증권 연구원은 “최근 발표한 바텍의 2분기 잠정 실적(연결 기준)은 매출액 1020억 원, 영업이익 168억 원으로 전년 동기 대비 매출액은 유사한 수준이었으나, 영업이익은 14.9% 감소했다”며 “시장 컨센서스 대비 부합한 수준”이라고 했다.

박 연구원은 “글로벌 전방 시장 위축에도 불구하고, 전년 수준의 매출액을 달성한 것은 긍정적”이라며 “국내를 제외한 아시아 지역과 유럽 지역이 전년 동기 대비 각각 15.8%, 4.1% 감소했음에도 불구하고, 북미와 남미 지역은 전년 동기 대비 각각 11.7%, 23.8% 증가했다”고 설명했다.

그는 “북미 지역은 미국 시장 딜러 추가 효과가 반영된 이유도 있지만, 신제품인 ‘GreenX 12’ 판매 호조로 인한 것”이라며 “영업이익이 전년 동기 대비 감소한 것은 해외 영업 인력 확충에 따른 인건비가 증가했기 때문”이라고 했다.

박 연구원은 “당사 추정 올해 3분기 예상 실적(연결기준)은 매출액 924억 원, 영업이익 154억 원으로 전년 동기 대비 매출액은 5.4% 증가하지만, 영업이익은 9.0% 감소할 것”이라며 “해외 영업 인력 확충에 따른 인건비 증가로 수익성은 하락할 것으로 예상한다”고 했다.

또 그는 “딜러망 추가로 북미 시장은 매출 성장이 이어질 것으로 예상되는 가운데, 유럽, 남미 등은 신제품 ‘GreenX 12’ 출시로 성장세가 지속될 것”이라고 전망했다.

![“한국 고마워요”…버림받은 ‘통일미’, 아프리카서 화려한 부활 [해시태그]](https://img.etoday.co.kr/crop/140/88/2104252.jpg)

![하루 1.8끼 먹고 소득 40% 생활비로 쓰지만…"1인 생활 만족" [데이터클립]](https://img.etoday.co.kr/crop/140/88/2103770.jpg)

![[오늘의 주요공시] 유한양행, 에이프릴 바이오 지분 전량 처분](https://img.etoday.co.kr/crop/85/60/2104304.jpg)

![[급등락주 짚어보기] 가온전선, 美 케이블공장 지분 100% 확보 소식에 上](https://img.etoday.co.kr/crop/85/60/2104259.jpg)

![[장외시황] LG CNS, 1.3% 상승…최고가 경신](https://img.etoday.co.kr/crop/85/60/2104256.jpg)

![[종합] 코스피, 2470대서 지지부진…코스닥 약보합 마감](https://img.etoday.co.kr/crop/85/60/2104232.jpg)

![[정치대학] 최진녕 "동종 전과 있는 이재명, 집행유예인 걸 감사해야"](https://img.etoday.co.kr/crop/300/170/2104239.jpg)

![운영위 전체회의, 답변하는 홍철호 대통령실 정무수석 [포토]](https://img.etoday.co.kr/crop/300/190/2104241.jpg)