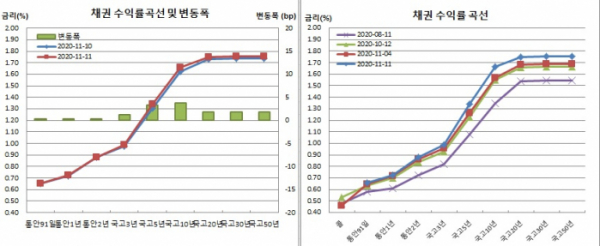

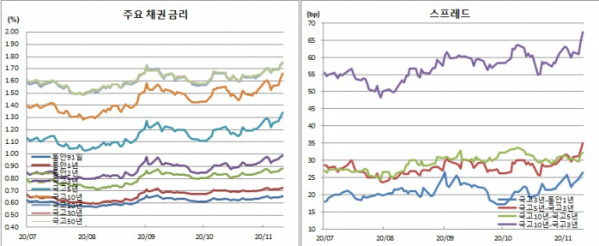

채권시장은 나흘연속 약세를 기록했다(국고채 10년물 기준). 5~10년 구간 중기물이 상대적으로 약해 일드커브는 역버터플라이(단중기 스팁, 중장기 플랫)를 보였다.

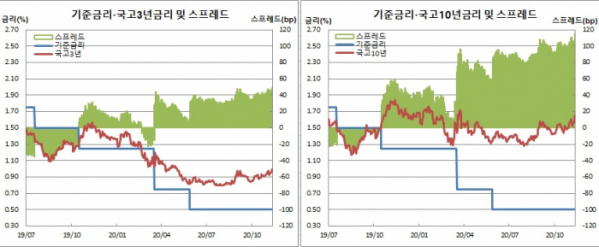

특히, 5년물 이상 금리는 8개월만 최고치를 경신했고, 10-3년간 금리차는 70bp에 근접하며 5년4개월만에 최대치를 보였다. 한국은행 기준금리와 국고채 10년물간 스프레드도 116bp에 달해 2년5개월만에 가장 많이 벌어졌다. 반면, 물가채는 강해 국고10년 명목채와 물가채간 금리차이인 손익분기인플레이션(BEI)은 한달만에 최고치를 경신했다.

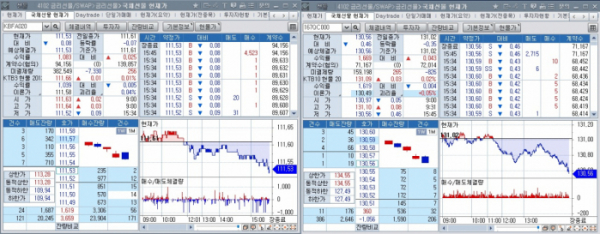

외국인은 국채선물 시장에서 대량매도에 나서며 포지션을 급격히 줄이는 모습이었다. 3년 선물시장에서는 1만5000계약 넘게 순매도해 2개월만에 최대 순매도를 기록했고, 10년 선물시장에서는 이틀연속 3000계약 넘게 순매도했다.

뉴질랜드 중앙은행인 뉴질랜드준비은행(RBNZ)의 통화정책결정 실망감도 영향을 미쳤다. 기준금리를 0.25%로 동결하고 최대 1000억 뉴질랜드달러 규모의 대규모 자산매입 프로그램(LSAPP) 운용도 현행대로 유지한다고 밝힌 가운데, 관심을 모았던 마이너스 기준금리 실행여부에 대해서는 “검토중”이라는 말만 반복했다. 이에 따라 뉴질랜드 금리도 급등했다.

채권시장 참여자들은 백신 기대감이 게임체인저로서 시장부담을 가중시키고 있다고 전했다. 외국인도 포지션을 털어내는 느낌이라고 평가했다. 수급 역시 비우호적이라고 봤다. 금리가 상승하면서 금리메리트는 있지만 보수적 대응이 바람직할 것으로 봤다. 연말연초를 앞두고 있는데다, 한은의 국고채 단순매입도 기대하기 어렵기 때문이다.

5년물은 3.4bp 상승한 1.340%를, 10년물은 3.8bp 올라 1.662%를, 20년물은 1.8bp 오른 1.748%를, 30년물과 50년물은 1.9bp씩 올라 각각 1.754%와 1.755%를 보였다. 이는 각각 3월하순(5년물 3월25일 1.408%, 10년물 3월24일 1.708%, 20년물 3월25일 1.749%, 30년물 3월24일 1.767%, 50년물 3월24일 1.766%) 이래 최고치다.

반면, 국고10년 물가채는 2.8bp 떨어진 0.895%에 거래를 마쳤다. 이는 나흘만에 하락세다.

한은 기준금리(0.50%)와 국고채간 금리차를 보면, 3년물은 48.9bp로 2018년 10월24일(50.7bp), 10년물은 116.2bp로 2018년 6월15일(117.2bp), 50년물은 125.5bp로 2018년 2월23일(127.1bp) 이후 각각 최대치를 경신했다. 5-3년간 금리차는 2.1bp 벌어진 35.1bp로 2014년 1월28일(35.1bp) 이후 가장 많이 벌어졌다. 10-3년간 스프레드도 2.5bp 벌어진 67.3bp로 2015년 7월21일(68.3bp) 이래 최대치를 나타냈다. BEI는 6.6bp 상승한 76.7bp로 10월16일(77.0bp) 이후 최고치를 보였다.

장외채권시장에서 외국인은 매도는 없었던 반면, 매수는 2350억원 가량을 나타냈다. 통당(통안채 2년물) 1000억원, 16-10종목 500억원 등을 매수했다.

미결제는 7330계약 감소한 38만2549계약으로 9월23일(37만5874계약) 이래 최저치를 경신했다. 거래량도 4만5701계약 줄어든 9만4156계약에 그쳤다. 회전율은 0.25회였다.

매매주체별로는 외국인이 1만5393계약을 순매도했다. 이는 9월2일(1만5997계약) 이후 최대 순매도 기록이다. 외인의 3선 누적순매수 포지션 추정치는 23만4317계약에 그쳐 9월21일(23만2564계약) 이후 최저치를 보였다. 반면, 금융투자는 1만3193계약 순매수로 대응했다. 이는 9월9일(2만82계약) 이후 일별 최대 순매수 기록이다.

12월만기 10년 국채선물은 전일보다 46틱 떨어진 130.56을 보였다. 마감가가 장중 최저가였다. 이는 3월말(종가기준 3월24일 129.60, 장중기준 3월26일 130.50) 이후 가장 낮은 수준이다. 장중 고점은 131.10이었다. 장중변동폭은 54틱으로 4일 98틱 이후 최대치를 기록했다.

미결제는 15만9198계약을, 거래량은 7만1167계약을 보였다. 원월물 미결제 18계약과 거래량 1계약을 합한 합산 회전율은 0.45회였다.

매매주체별로는 외국인이 3625계약을 순매도했다. 이는 2일(4121계약) 이후 일별 최대 순매도 기록이다. 전날에도 3282계약을 순매도한 바 있다. 반면 금융투자는 2397계약 순매수했다.

현선물 이론가의 경우 3선은 저평 3틱을, 10선은 고평 5틱을 각각 기록했다. 3선과 10선간 스프레드거래는 전혀 없었다.

그는 이어 “금리 고점 인식은 있으나 글로벌 금리가 상승할 경우 한은 개입도 상대적으로 제한적일 것으로 보인다. 당분간 약세 흐름을 이어갈 것”이라며 “풍부한 유동성의 힘으로 커브 스팁도 더 진행될 듯하다”고 전망했다.

자산운용사의 한 채권딜러는 “백신 기대감 상승, 대외금리 상승, 외국인의 선물 대량매도, 뉴질랜드 금리결정 실망감 등이 겹치면서 국채선물 기준 전저점을 경신했다. 가장 큰 재료는 어제에 이어 역시 백신 기대감 여파인 듯 싶다. 위험자산과 안전자산이 상반된 움직임을 보였다”며 “5년과 10년 중심의 중기영역이 가장 약했고, 물가채와 단기채, 초장기물은 상대적으로 덜 약했다”고 말했다.

그는 또 “채권시장에 부담으로 작용하는 재료들이 부각되는 상황이다. 수급 역시 비우호적이다. 금리는 메리트가 있는 수준이지만 연말연초를 앞두고 적극적인 매수보다 보수적 대응이 지속될 듯 싶다”고 덧붙였다.

![최강록도 에드워드 리도 합류…‘냉부해2’가 기대되는 이유 [해시태그]](https://img.etoday.co.kr/crop/140/88/2099738.jpg)

!["찐 팬은 아닌데, 앨범은 샀어요!"…요즘 아이돌 앨범, 이렇게 나옵니다 [솔드아웃]](https://img.etoday.co.kr/crop/140/88/2099712.jpg)

![[ENG/SUB]로제(ROSE)의 '아파트(APT.)'가 제니, 리사와 달랐던 점은?[컬처콕플러스]](https://i.ytimg.com/vi/4wzb-GxWitw/mqdefault.jpg)

![[금상소] 하루만 맡겨도 4%…금리 '줄인하' 속 고금리 파킹통장](https://img.etoday.co.kr/crop/85/60/2099661.jpg)

![[급등락주 짚어보기] 삼부토건, 美 트럼프 당선에 우크라이나 종전 기대감 ‘上’](https://img.etoday.co.kr/crop/85/60/2099711.jpg)

![[오늘의 주요공시] 알테오젠·NAVER·KT 등](https://img.etoday.co.kr/crop/85/60/2098708.jpg)

![롤 프로리그 이적시장, 한국 선수들의 ‘컴백홈’ 러시 시작될까 [딥인더게임]](https://img.etoday.co.kr/crop/300/170/2096914.jpg)

![최고전략경영상 수상한 조욱제 유한양행 대표이사 사장 [포토]](https://img.etoday.co.kr/crop/300/190/2099771.jpg)