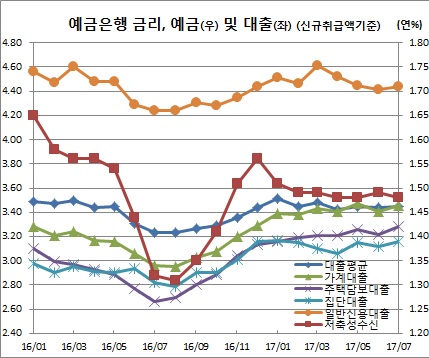

예금은행 주택담보대출 금리가 2년반만에 최고치를 경신했다. 집단대출과 신용대출 등 가계대출도 동반 상승했다. 상호저축은행 대출금리도 38bp나 급등했다. 정부의 부동산시장 억제책 움직임과 주담대 대출규제 강화가 영향을 미친 것으로 풀이된다. 반면 은행 수신금리와 기업대출금리는 전반적으로 하락해 대조를 이뤘다.

가계대출금리는 5bp 오른 3.46%를 기록했다. 특히 주담대 금리는 6bp 상승한 3.28%로 2015년 1월 3.34% 이후 최고치를 경신했다. 집단대출은 4bp 오른 3.16%를, 일반신용대출은 3bp 상승한 4.44%를 각각 보였다. 이는 지표금리인 AAA등급 은행채 5년물 금리가 전월대비 9bp 상승한 2.17%를 기록한 때문이라는게 한은측 설명이다.

기업대출금리는 대기업대출은 2bp 오른 3.10%를 기록한 반면 중소기업대출은 4bp 떨어진 3.64%를 기록했다. 이는 대기업의 경우 우량기업에 대한 저금리대출 취급 효과가 소멸한 반면 중소기업은 일부 은행의 저금리대출 취급이 있었던데 따른 것이다.

잔액기준 총수신금리는 전월보다 1bp 오른 1.12%를 보였다. 이는 2012년 5월 1bp 상승 이후 5년2개월만 처음으로 오른 것이다. 총대출금리도 1bp 상승한 3.39%를 기록했다. 이에 따라 은행 수익과 직결되는 예대금리차는 전월과 같은 2.27%포인트를 기록했다.

비은행금융기관 중에서는 상호저축은행 예·대금리 상승이 두드러졌다. 예금금리는 9bp 오른 2.26%를, 일반대출금리는 38bp 급등한 10.95%를 기록했다. 예금의 경우 정기예금특판이 진행된 반면 대출의 경우 금리가 비교적 낮은 주담대 규모가 줄었기 때문이다.

최영엽 한은 금융통계팀 부국장은 “전반적으로 금리변동폭이 크지 않았던 가운데 예금은행 대출 금리는 상승하고 수신금리는 하락했다”며 “가계대출 심사 및 대출조건 강화에 주담대 금리 위주로 상승했다”고 설명했다.

![최강록도 에드워드 리도 합류…‘냉부해2’가 기대되는 이유 [해시태그]](https://img.etoday.co.kr/crop/140/88/2099738.jpg)

!["찐 팬은 아닌데, 앨범은 샀어요!"…요즘 아이돌 앨범, 이렇게 나옵니다 [솔드아웃]](https://img.etoday.co.kr/crop/140/88/2099712.jpg)

![[ENG/SUB]로제(ROSE)의 '아파트(APT.)'가 제니, 리사와 달랐던 점은?[컬처콕플러스]](https://i.ytimg.com/vi/4wzb-GxWitw/mqdefault.jpg)

![[금상소] 하루만 맡겨도 4%…금리 '줄인하' 속 고금리 파킹통장](https://img.etoday.co.kr/crop/85/60/2099661.jpg)

![[급등락주 짚어보기] 삼부토건, 美 트럼프 당선에 우크라이나 종전 기대감 ‘上’](https://img.etoday.co.kr/crop/85/60/2099711.jpg)

![[오늘의 주요공시] 알테오젠·NAVER·KT 등](https://img.etoday.co.kr/crop/85/60/2098708.jpg)

![롤 프로리그 이적시장, 한국 선수들의 ‘컴백홈’ 러시 시작될까 [딥인더게임]](https://img.etoday.co.kr/crop/300/170/2096914.jpg)

![최고전략경영상 수상한 조욱제 유한양행 대표이사 사장 [포토]](https://img.etoday.co.kr/crop/300/190/2099771.jpg)