한국은행은 올 성장률을 기존 3.0%에서 2.8%로 하항조정할 것으로 보인다. 수출부진이 지속되고 있지만 정부의 재정 조기집행과 개별소비세인하 연장 효과로 그나마 내수가 지지되고 있어서다. 지난해 2분기(4~6월) 성장률을 급격히 낮췄던 가뭄 등 자연재해도 아직은 없는 상황이다.

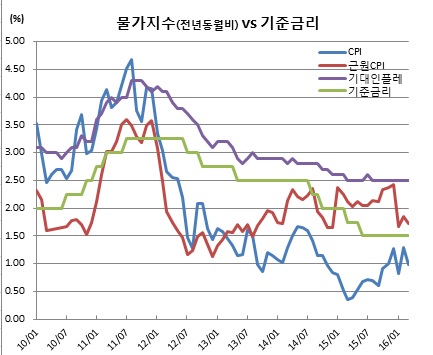

소비자물가는 소폭 하향조정 가능성이 있어 보인다. 1분기(1~3월)중 물가가 한은 예상경로를 소폭 벗어난 것으로 보이기 때문이다. 다만 국제유가 등 변수가 많다는 점에서 기존 연 1.4%를 유지할 가능성도 높다.

◆ 작년 4분기 성장률 0.1%p 상향은 지지요인, 하반기 물가 조정? 설명책임 부담

이에 따라 올 상반기 성장률은 2.9%로 직전 예측치 3.1%에서 0.2%포인트 정도 하향조정될 것으로 보인다. 하반기 성장률도 2.7% 전후로 기존 2.9%에서 내릴 것으로 예상한다.

반면 지난해 4분기(10~12월) 성장률의 상향조정은 올 성장률을 지지하는 또 다른 요인이다. 올해 미칠 기저효과가 크기 때문이다. 올 성장률을 0.1%포인트 가량 끌어올릴 것으로 보인다. 앞서 지난해 4분기 성장률은 전기비 0.6%에서 0.7%로 상향조정된 바 있다.

1분기 물가의 부진도 두바이유가 하락에 있는 것으로 보인다. 실제 올들어 현재까지 두바이유 평균가격은 31달러 수준에 그치고 있다. 이는 한은이 예측한 올 상반기 원유도입단가 39달러에 미치지 못하는 것이다. 원유도입단가는 운임 및 보험료포함 인도가격(CIF) 기준으로 중동산 원유가 80%를 차지하고 있다.

다만 국제유가 변화를 사실상 추정키 어렵다는 점에서 당장 연간 전망치를 하향조정할지는 미지수다. 지난 1월 한은이 전제조건으로 내건 원유도입단가는 올 하반기 49달러, 연중 44달러였다.

또 올 하반기 1.5% 전망치마저 낮출 경우 이주열 한은 총재가 올 6월 이후 설명책임을 여러번 이행해야하는 부담도 있다. 한은은 한번의 설명책임에 대해서는 이미 각오하고 있지만 이후엔 그렇지 않을 것이라는게 현재까지의 분위기이기 때문이다.

한은은 지난해말 올해부터 3년간 중기물가목표치를 2%로 정하고 0.5%포인트를 6개월간 초과이탈 할 경우 설명책임을 이행키로 했었다. 또 이탈상황이 지속되는 경우 3개월마다 후속 추가 설명책임을 이행한다고 밝혔었다.

◆ 관건은 7월 수정경제전망

지난 기사(▶[채권왈가왈부] 1.5%와 1% 사이, 2016년 3월8일자 기사 참조)에서도 밝혔듯 여전히 연내 동결 가능성에 무게를 둔다. 다만 관건은 7월 수정경제전망이 될 것으로 보인다.

2.8% 전망에서 한은의 통상 스텝 0.2%포인트를 낮춘다고 해도 2.6% 성장에 그쳐서다. 정부의 재정조기집행 등 노력에도 성장률이 2%대 중반에 그친다는 점에서 한은 역할에 대한 목소리가 커질 수 있기 때문이다.

이 경우 6월 금통위에서 선제적(?) 조치로 인하가 단행될 수 있겠다. 6월 미 연준의 금리인상 가능성이 높지만 국내 경제가 이런 지경이라면 개별 국가의 펀더멘털을 더 강조할 수 있어서다.

![최강록도 에드워드 리도 합류…‘냉부해2’가 기대되는 이유 [해시태그]](https://img.etoday.co.kr/crop/140/88/2099738.jpg)

!["찐 팬은 아닌데, 앨범은 샀어요!"…요즘 아이돌 앨범, 이렇게 나옵니다 [솔드아웃]](https://img.etoday.co.kr/crop/140/88/2099712.jpg)

![[ENG/SUB]로제(ROSE)의 '아파트(APT.)'가 제니, 리사와 달랐던 점은?[컬처콕플러스]](https://i.ytimg.com/vi/4wzb-GxWitw/mqdefault.jpg)

![[금상소] 하루만 맡겨도 4%…금리 '줄인하' 속 고금리 파킹통장](https://img.etoday.co.kr/crop/85/60/2099661.jpg)

![[급등락주 짚어보기] 삼부토건, 美 트럼프 당선에 우크라이나 종전 기대감 ‘上’](https://img.etoday.co.kr/crop/85/60/2099711.jpg)

![[오늘의 주요공시] 알테오젠·NAVER·KT 등](https://img.etoday.co.kr/crop/85/60/2098708.jpg)

![롤 프로리그 이적시장, 한국 선수들의 ‘컴백홈’ 러시 시작될까 [딥인더게임]](https://img.etoday.co.kr/crop/300/170/2096914.jpg)

![최고전략경영상 수상한 조욱제 유한양행 대표이사 사장 [포토]](https://img.etoday.co.kr/crop/300/190/2099771.jpg)