기업공개(IPO)를 주관하는 증권사들이 기업들의 추정실적을 과대산정해 공모가를 업계평균 대비 20% 가까이 높게 책정한 것으로 나타났다.

9일 금융감독원이 발표한 'IPO 공모주식 가치평가 및 기관투자자 매매 실태 분석'따르면 92개 주관사가 적용한 PER 평균은 13.1배로 시장 기준(미국 MSCI KOREA PER 10.9배)보다 19.8% 높았다.

이 가운데 44개 주관사는 기업의 미래 수익도 실제 실적에 비해 평균 22.4%나 높게 추정한 것으로 집계됐다.

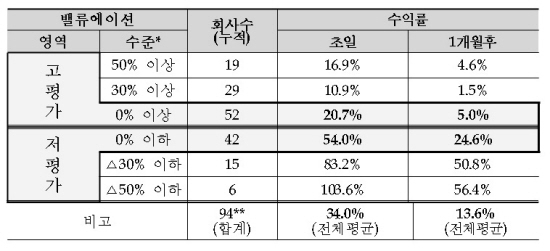

실적 추정치 과대산정으로 공모가가 높게 책정된 새내기주들은 상장 후 고전을 면치 못했다. 시장 기준보다 높은 PER를 적용한 52개사의 한 달 후 수익률은 5.0%에 불과했다. 반면 시장 기준보다 낮은 PER를 적용한 회사는 평균치의 두 배에 가까운 24.6%의 수익률을 거뒀다.

이에 따라 금감원은 IPO 주관사들이 가치평가 시 채택한 시장 기준, 사용기준, 특정 기준 채택 사유 등 공모가 산정 정보를 투자자들에게 투명하게 밝히도록 관련 공시를 강화할 방침이라고 밝혔다.

지난 2008년 1월부터 지난해 9월 사이 상장된 142개사 공모물량(13조6000억원 규모)의 64.7%가 기관투자자에게 배정됐다. 이들은 배정물량의 34.2%를 상장 첫날에 48.0%를 4주 이내에 처분했다.

특히 증권회사와 자산운용회사는 각각 배정수량의 81.7%, 66.0%를 상장 4주 이내에 처분, 상장초기 공모주식 대량매도를 주도했다.

이에 대해서도 금감원은 금융투자협회 등을 통해 중장기 투자성향 기관투자자 위주로 물량을 배정하도록 유도하고 불성실 수요예측 참여자에 대한 불이익을 주는 방안을 강구할 것이라고 밝혔다.

![요아정은 ‘마라탕과’일까 ‘탕후루과’일까? [해시태그]](https://img.etoday.co.kr/crop/140/88/2052545.jpg)

![최강야구보다 '더 강력한' 야구 온다…'전설의 무대' 한일 드림 플레이어즈 [이슈크래커]](https://img.etoday.co.kr/crop/140/88/2052059.jpg)

![“재밌으면 당장 사”…MZ 지갑 여는 마법의 이것 [진화하는 펀슈머 트렌드]](https://img.etoday.co.kr/crop/140/88/2052488.jpg)

![[종합] 뉴욕증시, 기술주 급락에 나스닥 ‘최악의 날’...다우는 4만1000선 돌파](https://img.etoday.co.kr/crop/140/88/2051552.jpg)

![데이트 비용, 얼마나 쓰고 누가 더 낼까 [데이터클립]](https://img.etoday.co.kr/crop/140/88/2052546.jpg)

![[단독] 산업은행, 아시아지역본부 없앴다...해외진출 전략 변화](https://img.etoday.co.kr/crop/140/88/2052042.jpg)

![“미국 증시 가치주 강세로 가면 중국·홍콩 헬스케어 관심”[차이나 마켓뷰]](https://img.etoday.co.kr/crop/85/60/2052878.jpg)

![[특징주] 샤페론, '항암면역 치료제' 암세포 폐 전이 97% 차단 소식에 2거래일 강세](https://img.etoday.co.kr/crop/85/60/2052865.jpg)

![[정치대학] 박성민 "현재 국민의힘을 바꿀 사람은 한동훈뿐"](https://img.etoday.co.kr/crop/300/170/2052693.jpg)

![SK이노-E&S 합병 기자간담회 참석한 박상규-추형욱 [포토]](https://img.etoday.co.kr/crop/300/190/2052911.jpg)