신한투자증권은 23일 HDC현대산업개발에 대해 건설 업황 회복과 함께 자산가치 상승, 적극적인 용지 투자 통한 차별적인 성장성 등을 고려했을 때 여전히 투자매력이 있다고 판단하며 투자의견 '매수'를 유지하고, 목표주가를 기존 2만8000원에서 3만3000원으로 18% 상향 조정한다고 밝혔다. 건설업종 내 최선호주 의견을 유지한다.

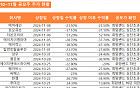

HDC현대산업개발의 주가는 연초 이래 65% 상승했다. 주택시장 회복과 실적 턴어라운드 기대감이 반영되면서다. 특히 자체사업을 중심으로 실적 턴어라운드가 나타나고 있다. 자체산업 영업이익은 지난해 1953억 원에서 올해 상반기 2354억 원으로 뛰었고, 내년과 2026년에는 각각 3067억 원, 3642억 원까지 오를 것으로 전망된다.

김선미 신한투자증권 연구원은 "최근의 분양가 상승은 분양가 상승이 시행이익으로 이어지는 자체사업 영위 업체에게 유리했다"며 "광운대 역세권 개발사업은 11월 초 착공 후 중순 분양 예정으로 본격적인 실적 기여는 2026년이겠으나 2025년에는 인도 기준 자체사업 매출이 약 4000억 원 반영되며 실적 성장을 견인할 것"으로 평가했다.

현재 보유 중인 용지는 1조3000억 원, 수주잔고 반영분은 9조5000억 원이다. 광운대 역세권과 같은 대규모 사업은 없지만, 토지대 대비 사업규모가 크고, 부실채권(NPL) 투자계획, 다수의 대규모 준자체 사업을 고려했을 때 자체사업의 견고한 실적이 예상된다. 이번 목표가 상승에는 보유용지의 자산가치가 기존 1조4000억 원에서 2조2000억 원으로 상향된 점이 반영됐다.

김 연구원은 "2건의 공사 사고로 행정 제재 소송 진행 중이나 하도급업체의 과실 비중이 높아 강력한 제재 판결 가능성은 제한적"이라며 "판결 확정까지 시간이 걸릴 것으로 예상한다"고 덧붙였다.

![[단독] “투자금 못 낸다”...한강리버버스 사업서 발뺀 ‘이크루즈’](https://img.etoday.co.kr/crop/140/88/2012119.jpg)

![포항제철소서 큰 불, 3시간 만에 진화… 1명 부상 [종합]](https://img.etoday.co.kr/crop/140/88/2099912.jpg)

![중간 성적 17%, 보수 심장에선 경고음...임기후반 ‘이것’에 달렸다[尹 임기반환 ①]](https://img.etoday.co.kr/crop/140/88/2099968.jpg)

![[ENG/SUB]로제(ROSE)의 '아파트(APT.)'가 제니, 리사와 달랐던 점은?[컬처콕플러스]](https://i.ytimg.com/vi/4wzb-GxWitw/mqdefault.jpg)

![[주간증시전망] 트럼프 2.0시대…한-미 증시 디커플링 유의](https://img.etoday.co.kr/crop/85/60/2099776.jpg)

![[찐코노미] 북미 시장 '이것' 쇼티지 심각해질 것…2차전지 톱픽은?](https://img.etoday.co.kr/crop/300/170/2098934.jpg)

!['막말논란' 임현택 의협회장 탄핵 표결 [포토]](https://img.etoday.co.kr/crop/300/190/2100052.jpg)