에이티젠이 연간 매출액보다 많은 판매관리비를 지출하고 있다. 배보다 배꼽이 큰 상황이다. 기업 경영 활동을 위한 비용 지출은 당연하지만, 매출보다 규모가 큰 것은 이례적인 사례다. 특히 광고선전비 지출이 과도한 판매관리비의 주요 요인인 점은 주목할 대목이다.

◇과도한 광고선전비=에이티젠 관계자는 13일 “2016년부터 NK뷰키트를 홍보하는 과정에서 광고선전비 증가가 지속됐다”며 “올해부터 더 늘리지 않는 방향으로 사업계획을 짰다”고 말했다.

에이티젠은 단백질 안정화 융합 기술을 바탕으로 NK뷰키트(Vue Kit)와 연구용 시약 사업을 영위하고 있다. 관계회사 엔케이맥스는 NK 세포치료제 개발을 진행 중이다. 대표 제품인 NK뷰키트는 종양 또는 병원균 감염 등에 즉각 대응하는 면역 세포인 NK 세포의 활성도를 측정한다. 사용 분야는 질병 진단용, 예후(병이 나은 뒤의 경과) 추적용 등이다.

NK뷰키트 매출 증가는 병원 대상 마케팅과 가장 밀접한 관계를 맺고 있다. NK세포진단 장비가 보급될수록 NK뷰키트 매출 증가 잠재력이 향상되는 구조다.

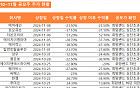

문제는 일련의 사업 확대 과정에서 부풀어진 판매·관리비다. 에이티젠의 2015·2016·2017년 판관비는 각각 81억 원, 133억 원, 193억 원이다. 올해 3분기 누적 판관비도 144억 원에 달한다.

비용증가의 핵심은 광고선전비다. 에이티젠은 NK검사에 대한 소비자 인지도를 올리기 위해 2016년부터 광고선전비를 대폭 확대했다. 광고선전비는 2016년 34억 원으로 전년 대비 924.2% 증가했고, 2017년은 82.68% 늘어난 62억 원을 기록했다. 그나마 올해 3분기 누적 광고선전비는 지난해 같은 기간 대비 소폭 줄어든 34억 원이다.

주목할 점은 매출 부진과 대규모 손실 지속이다. 에이티젠의 2016년 매출액은 69억 원, 영업손실과 순손실이 각각 79억 원, 48억 원이다. 2017년은 매출 48억 원에 영업손실과 순손실이 각각 160억 원, 166억 원을 기록했다. 광고선전비를 쏟아부었지만 오히려 매출은 줄고 손실도 대폭 늘어난 모양새다. 올해도 별반 다르지 않다. 에프앤가이드에 따르면 올해 에이티젠의 예상 매출액은 61억 원이며, 예상 영업손실과 순손실은 각각 144억 원, 210억 원이다.

◇자금 여유 있다는 회사와 매출 여유 없는 신약 개발 임상 일정=지속적인 손실로 내부 자금이 꾸준히 줄고 있지만 아직 내부 자금에 여유가 있다는 입장이다. 올해도 365억 원의 전환사채 발행을 통한 자금을 모집을 했으며, 100억 원 이상의 현금성 자산(단기금융상품 포함)을 보유 중이다.

회사 관계자는 “(지속적인 손실 및 자금 유출에도) 아직 내부 현금 보유량은 영업활동에 문제없다”고 설명했다.

다만 우려되는 점은 적자 지속 가능성이다. NK뷰키트의 성장이 더딘 가운데, 신성장동력인 NK세포치료제를 기반으로 한 신약 관련 매출도 2021년 이후에 가능할 것으로 전망되기 때문이다.

에이티젠은 식품의약품안전처로부터 비소세포폐암을 대상으로 한 슈퍼NK의 임상 1·2a상 승인을 받았다. 내년 1월부터 임상 1상과 2상a를 동시에 진행한다. 2020년은 임상 2상b를 신청하고 2021년 임상 진행을 목표로 하고 있다. 아울러 임상 2a 및 2b 완료 후 글로벌 대형 제약사로 라이센스 아웃도 추진할 계획이다. 관련 매출이 2021년 이후에나 기대되는 이유다.

NK뷰키트 매출이 확대되지 않으면 최소 2020년 까지 대규모 적자는 불가피할 것으로 전망된다.

![[단독] “투자금 못 낸다”...한강리버버스 사업서 발뺀 ‘이크루즈’](https://img.etoday.co.kr/crop/140/88/2012119.jpg)

![포항제철소서 큰 불, 3시간 만에 진화… 1명 부상 [종합]](https://img.etoday.co.kr/crop/140/88/2099912.jpg)

![중간 성적 17%, 보수 심장에선 경고음...임기후반 ‘이것’에 달렸다[尹 임기반환 ①]](https://img.etoday.co.kr/crop/140/88/2099968.jpg)

![[ENG/SUB]로제(ROSE)의 '아파트(APT.)'가 제니, 리사와 달랐던 점은?[컬처콕플러스]](https://i.ytimg.com/vi/4wzb-GxWitw/mqdefault.jpg)

![[주간증시전망] 트럼프 2.0시대…한-미 증시 디커플링 유의](https://img.etoday.co.kr/crop/85/60/2099776.jpg)

![[찐코노미] 북미 시장 '이것' 쇼티지 심각해질 것…2차전지 톱픽은?](https://img.etoday.co.kr/crop/300/170/2098934.jpg)

!['막말논란' 임현택 의협회장 탄핵 표결 [포토]](https://img.etoday.co.kr/crop/300/190/2100052.jpg)