한국투자증권은 21일 한화테크윈에 대해 “4분기실적, 빅배스 있어도 괜찮다”며 투자의견 ‘매수’와 목표주가 4만2000원을 유지했다.

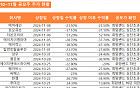

조철희 한국투자증권 연구원은 “한화테크윈(이하 테크윈)의 2015년 4분기 예상 실적은 매출액 6658억원, 영업손실 31억원이다”며 “추정치에는 약 300억원의 노사합의 관련 비용(기본급 인상 및 타결 보너스 1인당 600만원 등)이 포함돼 있다”고 분석했다.

조 연구원은 “4분기 실적에서 주목할 만한 점은 기업 인수 첫 해에 부실 자산이 있을 경우 일시에 비용으로 처리하며 나타나는 백배스 여부”라며 “4분기 빅배스가 발생해도 대부분 현금 유출이 적은 회계평가상 비용일 것이고, 재무제표에 대한 신뢰도가 높아지며, 빅배스 관련 불확실성도 해소돼 긍정적 관점의 접근을 추천한다”고 설명했다.

이어 “파워시스템(엔진부품사업) 사업부는 2014년 12월 GE와의 장기공급 계약을 시작으로 총 3건의 대규모 life time 계약(RSP포함)을 맺었고, 특수사업부(방산)는 2001년 터키 수출 이후 처음으로 K9 자주포 수출(폴란드)에 성공했다”며 “올해 일회성비용들(2분기 인수 위로금 약 900억원 등)이 제거되고 특수(지상방산), 파워시스템(항공엔진)사업부 이익의 증가로 예상 영업이익은 672억원 수준이 될 것”이라고 덧붙였다.

![[단독] “투자금 못 낸다”...한강리버버스 사업서 발뺀 ‘이크루즈’](https://img.etoday.co.kr/crop/140/88/2012119.jpg)

![포항제철소서 큰 불, 3시간 만에 진화… 1명 부상 [종합]](https://img.etoday.co.kr/crop/140/88/2099912.jpg)

![중간 성적 17%, 보수 심장에선 경고음...임기후반 ‘이것’에 달렸다[尹 임기반환 ①]](https://img.etoday.co.kr/crop/140/88/2099968.jpg)

![[ENG/SUB]로제(ROSE)의 '아파트(APT.)'가 제니, 리사와 달랐던 점은?[컬처콕플러스]](https://i.ytimg.com/vi/4wzb-GxWitw/mqdefault.jpg)

![[주간증시전망] 트럼프 2.0시대…한-미 증시 디커플링 유의](https://img.etoday.co.kr/crop/85/60/2099776.jpg)

![[찐코노미] 북미 시장 '이것' 쇼티지 심각해질 것…2차전지 톱픽은?](https://img.etoday.co.kr/crop/300/170/2098934.jpg)

!['막말논란' 임현택 의협회장 탄핵 표결 [포토]](https://img.etoday.co.kr/crop/300/190/2100052.jpg)