유안타증권은 20일 대한유화에 대해 석화업황이 더디지만 점진적으로 회복하고 있으며, 주가순자산비율(PBR)이 저평가 돼 있다는 점에서 투자 의견을 '매수'로 유지하지만 목표 주가를 21만 원으로 하향했다.

황규원 유안타증권 연구원은 "대한유화의 3분기 예상 실적은 매출액 7417억 원, 영업손실 87억 원으로 영업손익은 전 분기 63억 원에서 적자폭이 조금 더 늘어나는 수치"라며 "범용 석화 업황 회복이 더디게 진행되면서, 나프타분해설비(NCC) 가동률은 85% 전후에 정체돼 있다"라고 전했다.

이어 "스페셜티 제품인 2차전지 분리막용 폴리에틸렌(습식용 분리막에 사용)·폴리프로필렌(건식용 분리막) 레진 판매량도 부진한 것으로 알려져 있다"라며 "주요 거래처인 중국 배터리업체에서 분리막 재고를 낮게 가져가려는 움직임이 커졌기 때문"이라고 이유를 설명했다.

황 연구원은 "석화 제품 업황 지표인 NCC 스프레드는 2023년 3분기 185달러 바닥 후, 2024년 3분기 230달러로 회복되고 있지만, 평균치 340달러에 비교하면 회복 속도가 느린 편"이라며 "3가지 업황 변수(수요, 증설, 원가)는 조금씩 호전되고 있다"라고 밝혔다.

아울러 "2024년 1~7월 한국 주요 석화제품의 중국 수출량이 전년 대비 6.6% 증가하면서 수요 여건은 나아지고 있고, 글로벌 에틸렌 증설도 2022년 1011만 톤에서 2024년 613만 톤으로 부담이 줄어들고 있다"라며 "9월부터 국제유가도 하락하고 있어 두바이유가 70달러 이하로 하락해도, PE/PP(폴리에틸렌/폴리프로필렌) 가격이 덜 내려가면서 스프레드 개선 효과를 기대할 수 있다"라고 내다봤다.

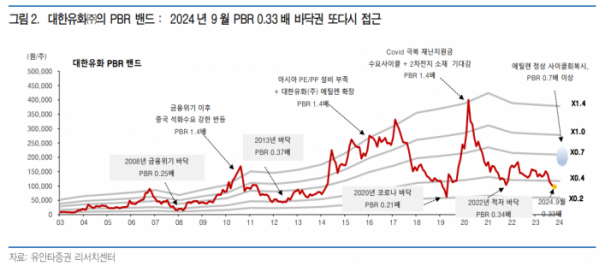

그는 "예상보다 업황 회복 속도가 더디게 진행되고 있다는 점을 반영해, 목표주가를 기존 25만 원에서 21만 원으로 하향조정 한다"라며 "다만, 현재 주가 지표인 PBR은 0.33배로 코로나 수준인 0.21배에 근접해 있어, 매수 의견은 유지한다"라고 의견을 제시했다.

!["이미 결제된 선수입니다"…본격 막 올린 스토브리그, '변수'는 없을까? [이슈크래커]](https://img.etoday.co.kr/crop/140/88/2098040.jpg)

![먹을 사람 없고 귀찮아서…"김장, 안 하고 사 먹어요" [데이터클립]](https://img.etoday.co.kr/crop/140/88/2098061.jpg)

![[단독] "AI에 진심" 정태영 부회장, '유니버스' 중동 세일즈 나섰다](https://img.etoday.co.kr/crop/140/88/1970536.jpg)

![[종합]카카오페이 "PG사ㆍ해외 기업 인수 의향 있다"](https://img.etoday.co.kr/crop/85/60/2098123.jpg)

![[오늘의 주요공시] 하이브‧카카오페이‧SK케미칼 등](https://img.etoday.co.kr/crop/85/60/2098109.jpg)

![[급등락주 짚어보기] 자이글, 2거래일 연속 ‘上’…하이드로리튬, 배터리 사업 기대감](https://img.etoday.co.kr/crop/85/60/2098085.jpg)

![[종합]벌써 8번째 현장 경영…김성태 행장 "中企 위기극복 최선"](https://img.etoday.co.kr/crop/85/60/2098095.jpg)

![[정치대학] 美 대선, 막판까지 초박빙…당선자별 韓 영향은?](https://img.etoday.co.kr/crop/300/170/2098110.jpg)

!['한국의 장 담그기 문화' 유네스코 무형문화유산 등재 유력 [포토]](https://img.etoday.co.kr/crop/300/190/2098066.jpg)