SK이노베이션-SK E&S, 합병 이사회 17일 개최

HS효성, 효성첨단소재 단독→각자 대표로 정비

글로벌 경기 침체 장기화에 대응하고 미래 먹거리를 확보하려는 재계의 사업 재편 움직임이 본격화하고 있다. 이들은 계열사 간 분할과 합병을 통해 효율성을 극대화하고 신사업에 힘을 주는 등 위기 극복을 위한 모든 수단을 강구하고 있다.

14일 재계에 따르면 SK이노베이션과 SK E&S는 17일 이사회를 열고 합병 안건을 처리할 예정이다. 합병이 성사될 경우 100조 원이 넘는 초대형 에너지 기업이 탄생하게 된다. SK는 양사 합병을 그룹의 미래 성장동력 중 하나인 배터리 사업을 살릴 기회로 보고 있다.

특히 SK그룹은 사업 전반에 걸쳐 포트폴리오를 최적화하는 리밸런싱 작업을 추진 중인데, 이번 합병이 신호탄이 될 전망이다.

SK이노베이션과 SK E&S의 합병 추진 배경에는 SK E&S의 현금 창출 능력이 주된 요인이었던 것으로 보인다. SK E&S는 SK㈜가 지분의 90%를 보유 중이며, 도시가스 자회사 등으로부터 안정적인 현금을 받아 SK㈜에 꾸준히 배당금을 지급하는 '캐시카우' 역할을 해왔다.

합병이 성사되면 SK E&S의 안정적인 수익 사업들이 'SK온 살리기'에 활용될 전망이다. SK온은 글로벌 전기차 시장 캐즘(Chasmㆍ일시적 수요 둔화)에도 불구하고, 지속적인 투자와 기술 혁신을 통해 경쟁력을 강화하고 있다.

업계 안팎에서는 두 회사의 합병비율에 주목한다. SK E&S가 비상장사인 만큼 합병비율 산정 방식에 따라 주주 등 이해관계자들의 반발이 있을 수 있기 때문이다.

SK E&S의 상환전환우선주(RCPS)를 보유한 사모펀드(PEF) 운용사 KKR을 설득하는 문제도 남아있다.

앞서 11일 두산그룹은 계열사 분할과 합병을 통해 △클린에너지 △스마트 머신 △반도체 및 첨단소재 등 3대 부문으로 사업구조를 개편했다.

클린에너지 부문은 두산에너빌리티, 두산퓨얼셀 등을 주축으로 한다. 원자력 발전과 소형모듈원자로(SMR), 가스ㆍ수소터빈, 해상풍력, 수소ㆍ암모니아, 리사이클링 등 신재생에너지를 포함한 친환경 에너지 사업 전반에 걸쳐 포트폴리오를 갖추게 된다.

스마트 머신 부문은 이번 사업구조 재편의 핵심이다. 소형 건설기계 시장과 협동로봇 시장에서 각각 글로벌 기업으로 자리 잡은 두산밥캣과 두산로보틱스를 사업적으로 결합한다. 두산그룹은 두산밥캣을 자진 상장폐지하고 두산로보틱스 밑으로 이관한다.

두산밥캣을 100% 자회사로 두게 되는 두산로보틱스는 두산밥캣이 북미, 유럽 등에 걸쳐 보유한 강력한 네트워크 및 파이낸싱 역량 그리고 경영 인프라 등을 활용할 수 있어 선진시장에서의 성장에 속도를 낼 수 있을 것으로 기대된다.

반도체 및 첨단소재 부문의 핵심은 두산테스나다. 이를 중심으로 반도체, 휴대전화, 전기차 배터리에 들어가는 전자소재 생산 등을 하는 그룹 내 첨단소재사업이 이 부문에 자리 잡게 된다.

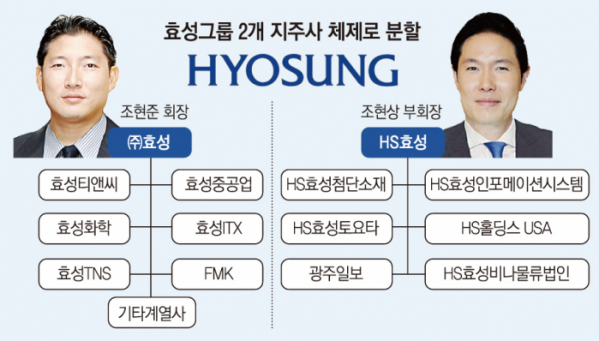

그간 ‘형제 경영’으로 그룹을 이끌어 온 조현준 효성그룹 회장과 조현상 부회장은 본격적으로 독립 경영에 나선다.

조 회장은 ㈜효성과 효성티앤씨, 효성중공업, 효성화학을 맡아 기존 사업의 책임 경영을 강화하고, 조 부회장은 효성첨단소재 등이 포함된 HS효성을 이끈다. HS효성은 1일 출범 후 핵심 계열사인 효성첨단소재를 조용수 단독 대표이사 체제에서 조용수ㆍ성낙양 각자 대표이사 체제로 전환하기로 하는 등 조직 정비에 나섰다.

조 회장은 오랜 적자와 개선될 조짐이 보이지 않는 업황을 고려해 특수가스사업부 매각을 검토하는 것으로 알려졌다. 현재 스틱인베스트먼트 및 아이엠엠프라이빗에쿼티(IMM PE) 컨소시엄을 우선협상대상자로 선정하고 매각 조건을 조율 중이다. 매각 규모는 1조3000억 원으로 알려졌다.

재계 관계자는 “주요 기업들이 고물가와 대내외적 악재로 인한 불확실성에 대응하기 위해 사업 재편에 나서고 있다”며 “미래 기업 가치 제고 및 경쟁력 향상을 위해 과감한 혁신 전략을 펼치고 있어 귀추가 주목된다”고 밝혔다.

![커지는 팬덤 문화, 늘어나는 극성팬 [데이터클립]](https://img.etoday.co.kr/crop/140/88/2063278.jpg)

![“일본 오지 마세요”…난카이 대지진 공포, 마트 털린 일본 [해시태그]](https://img.etoday.co.kr/crop/140/88/2063259.jpg)

![티메프, 법원에 자구안 제출...핵심은 구조조정펀드 투자 유치 [티메프發 쇼크]](https://img.etoday.co.kr/crop/140/88/2063295.jpg)

!["갑자기 모든 게 뒤틀려 버렸다" 증시 폭락 이유 집중 분석! 8월에 벌어질 일 말씀드립니다ㅣ 염승환 LS증권 이사 [찐코노미]](https://i.ytimg.com/vi/r2ELLNepJys/mqdefault.jpg)

![파리올림픽, Z세대 패기로 쓴 '반전 드라마'…안세영 진실공방 '본격 시작' [이슈크래커]](https://img.etoday.co.kr/crop/300/170/2063249.jpg)

![코스피 1.15%, 코스닥 1.08% '상승' [포토]](https://img.etoday.co.kr/crop/300/190/2063244.jpg)