DB금융투자는 SK하이닉스에 대해 하반기 실적 부진이 불가피하고 반등은 내년 하반기로 전망해 목표주가를 기존 15만 원에서 13만 원으로 하향조정했다. 투자의견은 ‘매수’를 유지했다. 전날 기준 종가는 8만6000원이다.

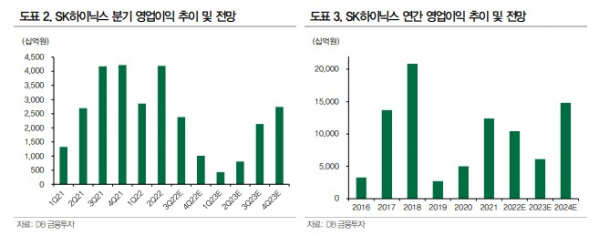

22일 어규진 DB금융투자 연구원은 “2022년 3분기 SK하이닉스의 실적은 매출액 12조2000억 원, 영업이익 2조4000억 원으로 부진할 전망”이라며 “급격한 원·달러 환율 상승효과만이 수익성 하락을 방어할 것”이라고 분석했다.

그러면서 “3분기 통상적인 성수기 구간에도 글로벌 경기 침체에 따른 정보기술(IT) 수요 약세로 메모리 출하가 기대치에 미달한 가운데, 본격적인 가격 하락이 진행되고 있기 때문”이라고 부연했다.

어 연구원은 “4분기에도 유사한 수준의 메모리 가격 하락이 지속되며, SK하이닉스의 4분기 실적은 매출액 11조5000억 원, 영업이익 1조 원으로 부진할 것”이라고 봤다.

본격적인 반등은 내년 하반기에 이뤄질 것으로 전망했다. 그는 “급격한 하락은 2023년 IT신제품의 메모리 탑재량을 증가시키며 신제품 출시가 본격화되는 2분기 이후 메모리 출하 증가를 유발할 전망”이라며 “SK하이닉스의 분기 실적은 2023년 3분기부터 본격적으로 개선될 전망”이라고 진단했다.

목표주가 하향에 대해선 “글로벌 경기 침체로 메모리 수요 감소에 따른 SK하이닉스의 실적 추정치 하향분을 반영했다”며 “업황 부진과 장비 리드타임 증가로 메모리 업체들의 신규 투자도 제한적인 상황”이라고 했다.

다만 어 연구원은 “공급 증가가 제한적인 상황에서 낮아진 메모리 가격이 출하 증가를 유발하는 2023년 2분기 이후 메모리 업황 반등이 기대된다”면서 “주가는 항상 업황을 선행한다. SK하이닉스에 대해 매수를 추천한다”고 했다.

![최장 10일 연휴…내년 10월 10일 무슨 날? [데이터클립]](https://img.etoday.co.kr/crop/140/88/2097539.jpg)

![사생활부터 전과 고백까지…방송가에 떨어진 '일반인 출연자' 경계령 [이슈크래커]](https://img.etoday.co.kr/crop/140/88/2097516.jpg)

![[단독] "AI에 진심" 정태영 부회장, '유니버스' 중동 세일즈 나섰다](https://img.etoday.co.kr/crop/140/88/1970536.jpg)

![[종합]'금융 컨트롤타워 재확인' 강한 리더십 통했다[김병환號 100일]](https://img.etoday.co.kr/crop/140/88/2097645.jpg)

![[종합] 뉴욕증시, ‘예측 불가’ 대선 앞두고 경계감 확산…다우 0.61%↓](https://img.etoday.co.kr/crop/140/88/2097675.jpg)

![[채권전략] 美 대선 코앞…채권시장 경계감 지속](https://img.etoday.co.kr/crop/85/60/2097709.jpg)

![[오늘의 핫이슈] 미국 대통령 선거](https://img.etoday.co.kr/crop/85/60/2097701.jpg)

![[오늘의 증시 리포트] 엔씨소프트, 3분기 뜻대로 되지 않은 호연](https://img.etoday.co.kr/crop/85/60/2097698.jpg)

![[오늘의 IR] 현대자동차·하이브·한화 등](https://img.etoday.co.kr/crop/85/60/2097694.jpg)

![[오늘의 투자전략] 금투세 폐지 기대감 유효…미 대선 경계는 심화](https://img.etoday.co.kr/crop/85/60/2097682.jpg)

![[찐코노미] ‘D-1’ 美 대선, 초박빙…글로벌 금융시장도 긴장](https://img.etoday.co.kr/crop/300/170/2097489.jpg)

![기아, 준중형 SUV 더 뉴 스포티지 미디어데이 [포토]](https://img.etoday.co.kr/crop/300/190/2097472.jpg)