인플레이션(지속적인 물가 상승)이 금융 시장을 주도하는 시기에는 채권을 통한 위험자산 헤지(위험 회피)가 투자자 손실을 가중시킬 수 있다는 분석이 나왔다.

윤인구 국제금융센터 전문위원은 7일 ‘인플레이션 시기의 주식, 채권, 현금 관계 변화와 시사점’이란 분석보고서를 통해 이같이 밝혔다.

시장에서는 인플레이션 시기 현금과 채권 가치가 하락한다는 분석에도 불구하고 위험자산 가치 하락에 대응하는 자산 배분처가 불분명하다는 지적이 많았다.

세계 최대 헤지펀드인 브릿지워터는 “인플레이션 시기 현금, 채권은 수익률이 낮아 바람직하지 않은 선택”이라고 평가한 바 있다.

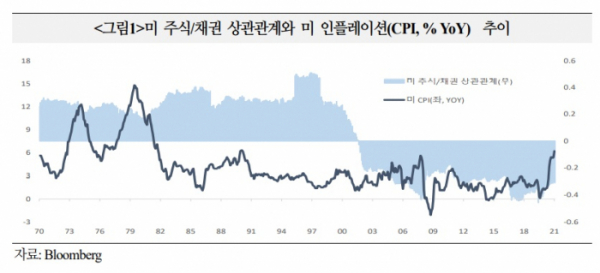

윤 전문위원은 “인플레이션이 금융 시장을 주도하는 시기에는 주식과 채권 간 양(+)의 상관관계가 우세하다”며 “지난 20년과 달리 주식, 채권이 같은 방향성을 띠면서 채권의 안전자산 기능 약화할 것”이라고 전망했다.

그는 주식과 채권이 같은 방향성을 나타내면 위험자산 채권을 통한 헤지가 투자자의 손실 위험을 높일 수 있다고 분석했다.

윤 전문위원은 “그간 안전자산으로 기능해온 채권을 통한 위험자산 헤지가 투자자 손실 위험을 가중시킬 수 있다”면서 “위기 시 변동성을 확대시킬 가능성에 유의할 필요가 있다”고 조언했다.

이어 “향후 달러화 현금의 위험자산 헤지 유용성이 높아질 수 있다”며 “오랜 기간 기관투자가들의 현금보유 비중은 정도에 따라 4~6% 수준에 그치고 있는 상황”이라고 지적했다.

!["이미 결제된 선수입니다"…본격 막 올린 스토브리그, '변수'는 없을까? [이슈크래커]](https://img.etoday.co.kr/crop/140/88/2098040.jpg)

![먹을 사람 없고 귀찮아서…"김장, 안 하고 사 먹어요" [데이터클립]](https://img.etoday.co.kr/crop/140/88/2098061.jpg)

![[단독] "AI에 진심" 정태영 부회장, '유니버스' 중동 세일즈 나섰다](https://img.etoday.co.kr/crop/140/88/1970536.jpg)

![[종합]카카오페이 "PG사ㆍ해외 기업 인수 의향 있다"](https://img.etoday.co.kr/crop/85/60/2098123.jpg)

![[오늘의 주요공시] 하이브‧카카오페이‧SK케미칼 등](https://img.etoday.co.kr/crop/85/60/2098109.jpg)

![[급등락주 짚어보기] 자이글, 2거래일 연속 ‘上’…하이드로리튬, 배터리 사업 기대감](https://img.etoday.co.kr/crop/85/60/2098085.jpg)

![[종합]벌써 8번째 현장 경영…김성태 행장 "中企 위기극복 최선"](https://img.etoday.co.kr/crop/85/60/2098095.jpg)

![[정치대학] 美 대선, 막판까지 초박빙…당선자별 韓 영향은?](https://img.etoday.co.kr/crop/300/170/2098110.jpg)

!['한국의 장 담그기 문화' 유네스코 무형문화유산 등재 유력 [포토]](https://img.etoday.co.kr/crop/300/190/2098066.jpg)