NH투자증권은 26일 만도에 대한 투자의견을 ‘매수’로 상향하고, 목표가 8만6000원을 유지한다고 밝혔다.

연초 이후 주가가 조정을 받으면서 주가 상승 여력을 확보한 것으로 판단해서다. 자동차 반도체 수급 이슈 등 단기 불확실성 요인은 존재하지만, 양호한 사업 확장성을 기반으로 한 중장기 성장 잠재력에 주목할 필요가 있다는 판단이 나온다.

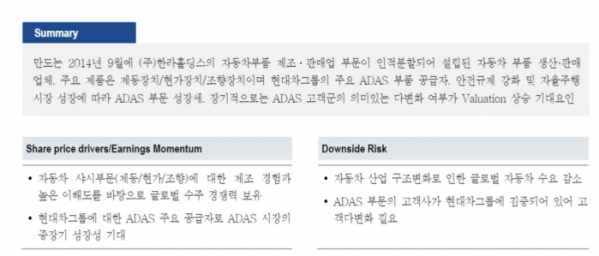

조수홍 NH투자증권 연구원은 “고객다변화와 제품고도화라는 중장기 성장 가능성에 주목할 필요가 있다”면서 “ADAS(첨단운전자지원시스템) 부문도 안전ㆍ편의 사양에 대한 옵션 채택률 상승에 따라 중장기 성장세 지속할 것으로 판단한다”고 말했다.

NH투자증권은 만도의 2021년 매출액은 6조2158억 원, 영업이익 3120억 원으로 사상 최대 실적을 달성할 것으로 내다봤다.

조 연구원은 “타이트한 자동차 반도체 수급 등 단기 불확실성 요인이 존재하지만, 현대차그룹 글로벌 가동률 개선(양호한 신차효과), 북미 전기차 기업의 글로벌 생산량 확대, 지난해 구조조정(국내ㆍ중국)에 따른 원가개선 효과 등이 기대요인이다”고 말했다.

만도가 글로벌 폭스바겐으로 고객을 다변화할 수 있다는 점은 중장기 기대요인이다.

조 연구원은 “만도헬라 지분 100% 인수에 따른 원가개선 효과는 2분기부터 본격화될 전망”이라면서 “2분기 매출액은 1조5396억 원으로 전년 대비 51.9% 늘어나고, 영업이익은 793억 원 흑자 전환할 것으로 보인다”고 말했다.

이어 “최근 만도는 폭스바겐으로부터 1조4000억 원 규모의 서스펜션 수주내용을 발표했다”면서 “향후 폭스바겐 주요 전기차와 내연기관차가 공급대상이며 유럽(폴란드)법인에서 생산을 담당할 예정으로 연간 1000억 원 규모의 매출 순증이 예상된다”고 덧붙였다.

![최장 10일 연휴…내년 10월 10일 무슨 날? [데이터클립]](https://img.etoday.co.kr/crop/140/88/2097539.jpg)

![사생활부터 전과 고백까지…방송가에 떨어진 '일반인 출연자' 경계령 [이슈크래커]](https://img.etoday.co.kr/crop/140/88/2097516.jpg)

![[단독] "AI에 진심" 정태영 부회장, '유니버스' 중동 세일즈 나섰다](https://img.etoday.co.kr/crop/140/88/1970536.jpg)

![[종합]'금융 컨트롤타워 재확인' 강한 리더십 통했다[김병환號 100일]](https://img.etoday.co.kr/crop/140/88/2097645.jpg)

![[종합] 뉴욕증시, ‘예측 불가’ 대선 앞두고 경계감 확산…다우 0.61%↓](https://img.etoday.co.kr/crop/140/88/2097675.jpg)

![[오늘의 핫이슈] 미국 대통령 선거](https://img.etoday.co.kr/crop/85/60/2097701.jpg)

![[오늘의 증시 리포트] 엔씨소프트, 3분기 뜻대로 되지 않은 호연](https://img.etoday.co.kr/crop/85/60/2097698.jpg)

![[오늘의 IR] 현대자동차·하이브·한화 등](https://img.etoday.co.kr/crop/85/60/2097694.jpg)

![[오늘의 투자전략] 금투세 폐지 기대감 유효…미 대선 경계는 심화](https://img.etoday.co.kr/crop/85/60/2097682.jpg)

![[찐코노미] ‘D-1’ 美 대선, 초박빙…글로벌 금융시장도 긴장](https://img.etoday.co.kr/crop/300/170/2097489.jpg)

![기아, 준중형 SUV 더 뉴 스포티지 미디어데이 [포토]](https://img.etoday.co.kr/crop/300/190/2097472.jpg)