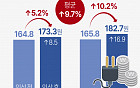

㈜한화가 올해 처음 진행한 1000억 원 규모 공모채 수요 예측에서 흥행에 성공했다고 22일 밝혔다.

발행금액의 5.3배인 5300억 원이 유효 수요 안에 들어왔다. 이번 회사채 발행의 대표 주관사는 NH투자증권과 KB증권 등이다.

희망 금리밴드는 개별민간평가사 평균금리에 -0.15%~ 0.15%를 가산해 제시했다. 3년물(700억 원)에 3600억 원, 5년물(300억 원)에는 1700억 원의 자금이 몰렸다.

수요예측 결과 개별민간평가사 평균금리보다 마이너스 발행이 가능할 것이라고 ㈜한화 측은 내다봤다.

㈜한화의 신용등급은 A (안정적)로 이번 공모채 수요예측에서 AA등급 이상의 회사채와 유사한 조건으로 흥행에 성공했다.

㈜한화는 이번에 조달한 자금을 6월 만기가 도래하는 회사채 상환에 쓸 계획이다.

업계 관계자는 “최근 신용등급 하향 이슈가 있는 기업이 다수 존재하지만 ㈜한화의 경우 전년 대비 자체사업 실적 개선이 기대될 뿐만 아니라 한화그룹 지배 구조상 신용도 측면에서 높은 안정성을 보유하고 있다”고 밝혔다.

![“출국 전 빼빼로 사러 왔어요” 롯데마트 서울역에 외국인 인산인해 [르포]](https://img.etoday.co.kr/crop/140/88/2092094.jpg)

!["따로, 또 같이"…활동반경 넓힌 블랙핑크, 다음 챕터는? [이슈크래커]](https://img.etoday.co.kr/crop/140/88/2092570.jpg)

![[단독] “루카셴코, 방북 가능성 커져”...북한, 친러 벨라루스와도 협력 강화](https://img.etoday.co.kr/crop/140/88/2092578.jpg)

![“출국 전 빼빼로 사러 왔어요” 롯데마트 서울역에 외국인 인산인해 [르포]](https://img.etoday.co.kr/crop/85/60/2092094.jpg)

![[르포] GV60이 게임기로 변신…성수에서 열린 ‘현대차그룹 창의력 전시회’](https://img.etoday.co.kr/crop/85/60/2092681.jpg)

![[정치대학] 김건희 여사 불기소 파장…박성민 "尹, 이재명 비판할 자격 없어져"](https://img.etoday.co.kr/crop/300/170/2092718.jpg)

![안중근 의사 하얼빈 의거 115주년 기념 특별전 '개막' [포토]](https://img.etoday.co.kr/crop/300/190/2092653.jpg)