LS증권은 HDC현대산업개발에 대해 주가가 실적 시즌 전까지 단기 조정을 거친 뒤 개선될 것으로 전망했다. 투자의견은 ‘매수’ 유지, 목표주가는 기존 3만6000원에서 3만2000원으로 하향 조정했다. 전 거래일 기준 종가는 2만650원이다.

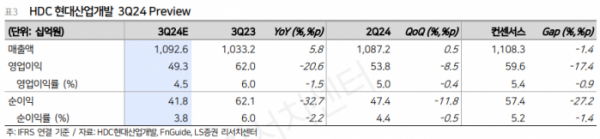

8일 김세련 LS증권 연구원은 “HDC현대산업개발의 3분기 매출액은 1조926억 원으로 컨센서스에 비교적 부합할 전망”이라며 “영업이익은 493억 원으로 컨센서스 596원 대비 17.4% 하회할 것으로 추정한다”고 했다.

김 연구원은 “이는 HDC현대산업개발의 비주택 부문 중 일부 지식산업센터의 준공 이후 정산 손실 발생 가능성 확대에 따른 추정치 변경”이라며 “지식산업센터의 초과 공급이 내년까지 이어지는 가운데, 유관된 현장의 준공에 따른 미수금 상각 및 원가 조정 등이 나타날 가능성이 높아 보인다”고 했다.

다만 그는 “건축 부문 이외의 다른 사업부에서의 실적 변동 요인은 제한적일 것”이라며 “핵심 대형 개발사업인 광운대역세권의 11월 분양이 임박한 가운데, 고마진 사업장의 이익 반영과 추가 개발사업들의 이익 기여에 대한 기대감은 여전히 유효하다”고 했다.

그러면서 “인도 기준으로 인식 예정인 수원아이파크시티, 2027년 초까지 진행 기준으로 인식되는 청주가경 6단지와 서산센트럴아이파크 등의 추가 자체사업 이익 기여는 실적의 상방을 여는 요인이 된다”고 덧붙였다.

김 연구원은 “2013~2016년도의 금리 하락과 우호적인 정책 기조 속에 건설 빅사이클이 도래했을 당시를 돌아보면, 결국 주택 익스포저가 높으면서 자체사업 비중이 많아 상대적으로 자기자본이익률(ROE)이 동종업계(Peer) 대비 높았던 HDC현대산업개발이 시장을 아웃퍼폼했다”고 말했다.

그는 “시장 금리의 방향성과 펀더멘탈 개선의 폭, 자체주택 사업의 추가적인 가시화 등을 고려하면 실적 시즌 이후 주가는 다시금 모멘텀을 회복할 것”이라며 “업종 내 탑픽(Top Pick‧최선호주) 추천을 유지한다”고 했다.

![[단독]내일부터 암, 2대 주요치료비 보험 판매 중지된다](https://img.etoday.co.kr/crop/140/88/2105043.jpg)

!["아이 계정 삭제됐어요"…인스타그램의 강력 규제, '진짜 목표'는 따로 있다? [이슈크래커]](https://img.etoday.co.kr/crop/140/88/2105286.jpg)

![근무시간에 유튜브 보고 은행가고…직장인 10명 중 6명 '조용한 휴가' 경험 [데이터클립]](https://img.etoday.co.kr/crop/140/88/2105320.jpg)

![[단독] LG 생성형 AI ‘엑사원’에 리벨리온 칩 ‘아톰’ 적용되나…최적화 협업 진행](https://img.etoday.co.kr/crop/140/88/2105118.jpg)

![[인터뷰] 조시 팬턴 슈로더 매니저 “K-채권개미, 장기 투자로 美은행·통신·에너지 채권 주목”](https://img.etoday.co.kr/crop/140/88/2105216.jpg)

![[오늘의 주요공시] 셀트리온ㆍ영풍제지ㆍ태영건설 등](https://img.etoday.co.kr/crop/85/60/2105446.jpg)

![[급등락주 짚어보기] 삼부토건 등 우크라 재건주, 일제히 상한가](https://img.etoday.co.kr/crop/85/60/2105335.jpg)

![[정치대학] 이재명 대안은 김부겸·김동연?…박성민 "둘 다 명분 없다"](https://img.etoday.co.kr/crop/300/170/2105457.jpg)

![서울 명동 임대료, 세계 9번째로 '비싸' [포토]](https://img.etoday.co.kr/crop/300/190/2105411.jpg)