하나증권은 농심에 대해 최근 주가 조정이 매수 기회라고 분석했다. 투자의견은 ‘매수’, 목표주가는 54만 원을 유지했다. 전 거래일 기준 종가는 38만8000원이다.

4일 심은주 하나증권 연구원은 “전 주 농심은 ‘교환사채 발행’을 공시했다”며 “자사주 30만 주(발행주 대비 4.93%)를 기초자산으로 한 발행으로 ‘수출용 생산설비 투자를 위한 자금 마련’이 목적”이라고 했다.

심 연구원은 “희석 규모가 크지 않고, 글로벌 매출 확대를 위한 시설 투자”라며 “중장기 기업 가치 제고 측면에서 긍정적으로 평가한다”고 했다.

심 연구원은 “신공장은 기존 부산 녹산 공장 옆 유휴부지에 약 1만5500평 규모로 건설된다”며 “총투자 금액은 1918억 원으로 필요 자금의 약 70%를 이번 교환사채 발행을 통해 조달할 계획”이라고 했다.

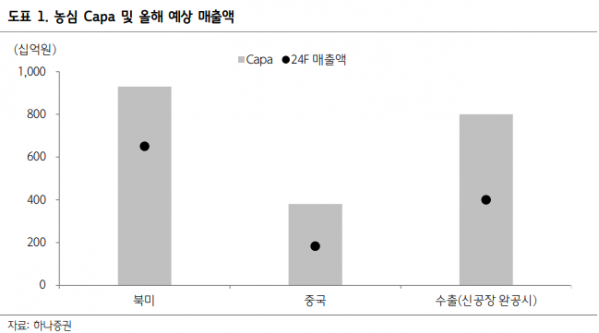

그는 “2026년 상반기 완공 예정이며 하반기부터 본격적으로 생산에 들어간다”며 “완공 이후 농심의 연간 수출 생산능력(Capa)은 기존 5억 개에서 10억 개로 증가할 것”이라고 봤다.

심 연구원은 “신공장 설립 이후 글로벌 공략은 더욱 적극 추진될 것”이라며 “특히 최근 급증하고 있는 유럽시장 수요 대응이 수월해질 것”이라고 했다.

그는 “중단기적으로는 여유 있는 북미 생산능력을 앞세워 남미로의 침투가 가속화될 것”이라며 “멕시코를 시작으로 남미 커버리지가 확대되면서 미주 법인 매출도 하반기 전년보다 성장세로 전환될 것”이라고 전망했다.

심 연구원은 “국내는 작년 높은 베이스에도 불구하고 견조한 실적을 시현 중”이라며 “‘신라면 더레드’에 이어 ‘짜파게티 블랙’ 판매가 우호적”이라고 했다.

그는 “최근 주가 조정은 매수 기회로 판단한다”며 “중장기 해외 확장 가능성을 여전히 높게 평가하기 때문”이라고 했다.

![[단독]내일부터 암, 2대 주요치료비 보험 판매 중지된다](https://img.etoday.co.kr/crop/140/88/2105043.jpg)

!["아이 계정 삭제됐어요"…인스타그램의 강력 규제, '진짜 목표'는 따로 있다? [이슈크래커]](https://img.etoday.co.kr/crop/140/88/2105286.jpg)

![근무시간에 유튜브 보고 은행가고…직장인 10명 중 6명 '조용한 휴가' 경험 [데이터클립]](https://img.etoday.co.kr/crop/140/88/2105320.jpg)

![[단독] LG 생성형 AI ‘엑사원’에 리벨리온 칩 ‘아톰’ 적용되나…최적화 협업 진행](https://img.etoday.co.kr/crop/140/88/2105118.jpg)

![[인터뷰] 조시 팬턴 슈로더 매니저 “K-채권개미, 장기 투자로 美은행·통신·에너지 채권 주목”](https://img.etoday.co.kr/crop/140/88/2105216.jpg)

![[오늘의 주요공시] 셀트리온ㆍ영풍제지ㆍ태영건설 등](https://img.etoday.co.kr/crop/85/60/2105446.jpg)

![[급등락주 짚어보기] 삼부토건 등 우크라 재건주, 일제히 상한가](https://img.etoday.co.kr/crop/85/60/2105335.jpg)

![[정치대학] 이재명 대안은 김부겸·김동연?…박성민 "둘 다 명분 없다"](https://img.etoday.co.kr/crop/300/170/2105457.jpg)

![서울 명동 임대료, 세계 9번째로 '비싸' [포토]](https://img.etoday.co.kr/crop/300/190/2105411.jpg)