가계일반 은행 대출태도지수 2분기 -14→3분기 -19 하락

대출수요, 中企·가계일반·가계주택 모두 증가…“가계, 주택시장 회복기대 반영”

“가계 신용위험, 채무상환 부담 등으로 높은 수준이 지속될 전망”

한국은행이 17일 발표한 ‘금융기관 대출행태서베이 결과’에 따르면 3분기 국내은행의 대출태도지수를 보면 가계주택은 마이너스(-) 6, 가계일반은 -19로 각각 전망됐다. 가계일반 수치는 2분기(-14)보다 5포인트 하락했다. 중소기업에 대한 대출태도도 2분기 -3에서 3분기 -11로 예상됐다.

대출행태지수의 플러스(+) 부호는 대출태도 완화, 신용위험 증가 및 대출수요 증가를 의미한다. 마이너스(-) 부호는 그 반대로 해석된다.

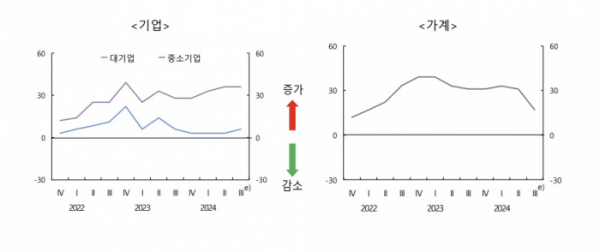

한은은 기업대출의 경우 대내외 경제여건의 불확실성 및 기업 실적부진에 따른 여신건전성 관리 등으로 대출태도를 강화할 것으로 예상했다.

한은 관계자는 “가계주택은 최근 주담대가 빠르게 증가한데 대한 경계감으로 강화기조를 유지하는 가운데, 가계일반도 가계부채 관리방안 시행 등으로 강화될 것으로 예상한다”고 분석했다.

차주들의 대출수요는 증가할 것으로 예상됐다. 중소기업 대출수요는 2분기 17에서 3분기 22로 증가하고, 가계주택과 가계일반도 각각 6에서 19, -8에서 8로 증가할 것으로 내다봤다.

반면 대기업의 대출수요는 2분기 8에서 3분기 0으로 하락할 것으로 예상했다.

한은 관계자는 “대기업의 경우 회사채 시장 등이 안정되면서 대출수요가 현 수준을 유지할 것으로 보는 반면, 중소기업은 대내외 경제여건 불확실성 등으로 운전자금 중심의 수요가 증가할 것으로 예상한다”며 “가계대출은 주택시장 회복기대 등으로 주담대 및 신용대출 모두 수요증가를 전망한다”고 설명했다.

비은행금융기관의 3분기 대출태도도 신용카드사를 제외하면 강화 기조를 유지할 것으로 나타났다.

업권별 대출태도지수(2분기→3분기)를 보면 △상호저축은행 -14→-11 △상호금융조합 -25→-27 △카드사 0→0 △생명보험사 -12→-8로 각각 집계됐다.

비은행금융기관의 신용위험은 높은 수준을 보일 것으로 전망했다. 업권별 신용위험지수(2분기→3분기)는 △상호저축은행 33→25 △상호금융조합 44→45 △카드사 13→6 △생명보험사 21→25로 집계됐다.

한은 관계자는 “비은행금융기관의 신용위험은 대부분의 업권에서 높은 수준을 전망한다”며 “저신용·저소득층 등 취약차주 중심의 채무상환능력 저하 가능성, 부동산 관련 대출에 대한 건전성 우려 등에 주로 기인한다”고 설명했다.

![[단독] 부모-자녀 한 동네 사는 실버타운 만든다더니…오세훈표 '골드빌리지' 무산](https://img.etoday.co.kr/crop/140/88/2105453.jpg)

![김장 잘못하다간…“으악” 손목‧무릎 등 관절 주의보 [e건강~쏙]](https://img.etoday.co.kr/crop/140/88/2105671.jpg)

!["아이 계정 삭제됐어요"…인스타그램의 강력 규제, '진짜 목표'는 따로 있다? [이슈크래커]](https://img.etoday.co.kr/crop/140/88/2105286.jpg)

![근무시간에 유튜브 보고 은행가고…직장인 10명 중 6명 '조용한 휴가' 경험 [데이터클립]](https://img.etoday.co.kr/crop/140/88/2105320.jpg)

![尹 정부, 추경 가능성 시사...與 “편성 검토하지 않아” [종합]](https://img.etoday.co.kr/crop/85/60/2105563.jpg)

![[정치대학] 이재명 대안은 김부겸·김동연?…박성민 "둘 다 명분 없다"](https://img.etoday.co.kr/crop/300/170/2105457.jpg)

![서울 명동 임대료, 세계 9번째로 '비싸' [포토]](https://img.etoday.co.kr/crop/300/190/2105411.jpg)