대신증권이 HD현대에 대해 주가 상승을 위해서는 지주사 역할을 하는 옥상옥의 지배구조 개선이 필요하다고 분석했다. 투자의견은 ‘매수’, 목표주가는 9만 원을 유지했다. 전 거래일 기준 종가는 6만7100원이다.

23일 양지환 대신증권 연구원은 “자회사 HD현대마린솔루션 상장 이후 주가가 예상보다 큰 폭으로 상승했다”며 “이를 반영하면 목표주가는 10만 원 수준까지 상향할 수 있다”고 했다.

다만 양 연구원은 “HD현대마린솔루션의 현재 주가는 펀더멘털 요인 보다는 단기적인 수급 요인에 따른 강세로 판단해 증가된 지분 가치의 반영은 유보했다”며 “자회사 실적 개선 및 주가 상승에도 주가의 부진한 흐름은 지배구조 때문”이라고 했다.

양 연구원은 “올해 HD현대의 연결기준 영업이익은 약 3조8000억 원으로 추정돼 전년 대비 약 88% 이상 증가할 전망”이라며 “조선과 정유, 그리고 일렉트릭과 마린솔루션 등 대부분의 연결 자회사의 실적 개선 때문”이라고 했다.

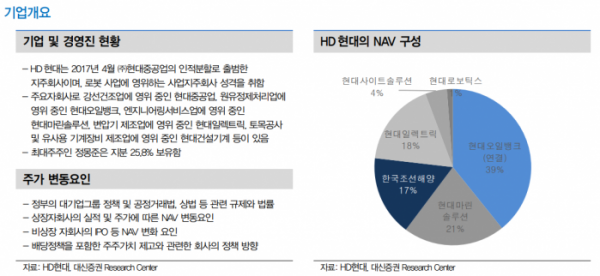

그는 “상장 자회사들의 주가 상승과 비상장 자회사의 상장에 따른 순자산가치(NAV) 증가에도 불구하고 HD현대의 주가는 6만~7만5000원의 박스권 흐름이 지속되고 있다”며 “저평가의 주된 이유는 중간 지주인 한국조선해양과 현대사이트솔루션을 중간 지주로 두고 있는 옥상옥의 지배구조 때문”이라고 했다.

이어 “중복 상장과 이에 따른 더블디스카운트의 해소가 시급하다”고 덧붙였다.

양 연구원은 “HD현대는 2023~2025년 별도 당기순이익의 70% 이상을 배당하는 정책을 실시한다”며 “배당 재원인 자회사로부터의 수취 배당금은 올해 오일뱅크, 마린솔루션, 그리고 조선 계열사의 실적 개선으로 증가할 것”이라고 했다.

다만 그는 “증가한 배당 수익을 주주환원 확대에 사용할지는 지켜봐야 할 사항”이라며 “부채상환 등 재무구조 개선에 사용할 가능성이 더 높다는 판단”이라고 했다.

또 그는 “올해 2분기 영업이익은 정유를 제외한 조선 등 실적 개선으로 1분기 대비 증가할 것”이라고 전망했다.

![[단독]내일부터 암, 2대 주요치료비 보험 판매 중지된다](https://img.etoday.co.kr/crop/140/88/2105043.jpg)

!["아이 계정 삭제됐어요"…인스타그램의 강력 규제, '진짜 목표'는 따로 있다? [이슈크래커]](https://img.etoday.co.kr/crop/140/88/2105286.jpg)

![근무시간에 유튜브 보고 은행가고…직장인 10명 중 6명 '조용한 휴가' 경험 [데이터클립]](https://img.etoday.co.kr/crop/140/88/2105320.jpg)

![[단독] LG 생성형 AI ‘엑사원’에 리벨리온 칩 ‘아톰’ 적용되나…최적화 협업 진행](https://img.etoday.co.kr/crop/140/88/2105118.jpg)

![[인터뷰] 조시 팬턴 슈로더 매니저 “K-채권개미, 장기 투자로 美은행·통신·에너지 채권 주목”](https://img.etoday.co.kr/crop/140/88/2105216.jpg)

![[오늘의 주요공시] 셀트리온ㆍ영풍제지ㆍ태영건설 등](https://img.etoday.co.kr/crop/85/60/2105446.jpg)

![[급등락주 짚어보기] 삼부토건 등 우크라 재건주, 일제히 상한가](https://img.etoday.co.kr/crop/85/60/2105335.jpg)

![[정치대학] 이재명 대안은 김부겸·김동연?…박성민 "둘 다 명분 없다"](https://img.etoday.co.kr/crop/300/170/2105457.jpg)

![서울 명동 임대료, 세계 9번째로 '비싸' [포토]](https://img.etoday.co.kr/crop/300/190/2105411.jpg)