미국 뉴욕 증시가 2년 만에 최대 폭으로 하락한 가운데, 한화투자증권은 주도주의 부활을 전망하며 미국 반도체주를 다시 사야 할 때라고 분석했다.

6일 한상희 한화투자증권 연구원은 “나스닥의 고점 대비 하락률이 10%를 초과하며, 조정 폭이 4월보다 커졌다”며 “순환매는 성장에서 가치, 대형에서 중소형으로 시작해 M7의 애플·테슬라, 반도체의 인텔을 거쳐 주식에서 채권까지 이어지고 있다”고 했다.

한 연구원은 “7월 중순 이후 나타난 미국 증시 조정의 이유는 4월과 동일하게 연준의 순유동성 축소 때문”이라며 “미국 연방준비제도(Fed‧연준)가 5월 1일에 양적긴축(QT) 완화를 결정하고, 재무부가 4월 말부터 재정을 풀면서 고점 대비 6% 하락했던 스탠더드앤드푸어스(S&P) 500은 랠리를 재개해 이번 하락 전까지 14% 올랐다”고 했다.

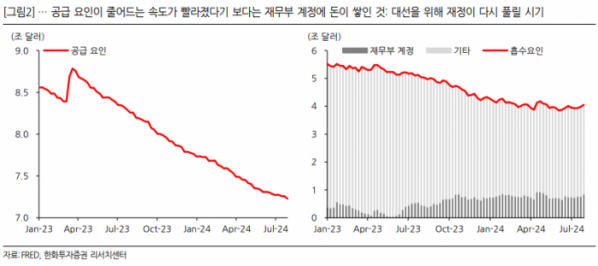

그는 “QT 속도가 느려졌음에도 연준의 순유동성이 줄어들었는데, 재무부 계정에 돈이 쌓이고 있는 것이 근거”라며 “4월 24일 정점 이후 지속적으로 줄던 재무부 계정의 규모는 6월 12일을 바닥으로 증가세로 전환됐다”고 했다.

이어 “해리스로 후보를 바꾼 민주당이 대선을 앞두고 재정을 쓰기로 결정한다면 시기는 머지않았다”며 “14일 물가 지표가 안정세를 보이면 시장에 유동성이 다시 풀릴 것”이라고 덧붙였다.

한 연구원은 미국 10년물 금리 3.75% 아래에서는 채권보다 주식 투자를 권고했다.

한 연구원은 “5.5%의 기준금리에 비해 현재의 10년물 국채 금리는 150bps 이상 낮다”며 “기준금리 인하 초기에는 10년물 국채 금리는 ‘기준금리–100bps’ 추세를 따르는 경향이 있으므로 3.75%는 3번의 기준금리 인하가 반영된 셈”이라고 했다.

그는 “14일부터 이어지는 물가상승률 발표와 잭슨홀 미팅 및 엔비디아·브로드컴 실적을 거친 뒤, 다음 달 18일 미국 연방공개시장위원회(FOMC)에서 소프트랜딩을 재확인시켜줄 가능성이 높다”며 “연준이 2~3회 기준금리를 내려주면 충분하다는 인식이 퍼지면 10년물 금리의 바닥은 3.75% 내외에서 나타날 전망인데, 채권에서 주식으로 바꿔야 하는 까닭”이라고 했다.

또 그는 “금리 인하를 이미 세 번 반영한 채권을 줄이고 주식을 매수해야 한다”며 “순환매가 끝나면 주도주의 부활이 기대되며, 하락률이 20%를 넘긴 반도체에 대한 긍정적 관점을 제시한다”고 했다.

![[단독]내일부터 암, 2대 주요치료비 보험 판매 중지된다](https://img.etoday.co.kr/crop/140/88/2105043.jpg)

!["아이 계정 삭제됐어요"…인스타그램의 강력 규제, '진짜 목표'는 따로 있다? [이슈크래커]](https://img.etoday.co.kr/crop/140/88/2105286.jpg)

![근무시간에 유튜브 보고 은행가고…직장인 10명 중 6명 '조용한 휴가' 경험 [데이터클립]](https://img.etoday.co.kr/crop/140/88/2105320.jpg)

![[단독] LG 생성형 AI ‘엑사원’에 리벨리온 칩 ‘아톰’ 적용되나…최적화 협업 진행](https://img.etoday.co.kr/crop/140/88/2105118.jpg)

![[인터뷰] 조시 팬턴 슈로더 매니저 “K-채권개미, 장기 투자로 美은행·통신·에너지 채권 주목”](https://img.etoday.co.kr/crop/140/88/2105216.jpg)

![[종합] 공격 수위 높아지는 러·우…우크라 공군 “러시아, ICBM 발사”](https://img.etoday.co.kr/crop/85/60/2105460.jpg)

![[아시아증시] 실효성 의문 남긴 일본 경기부양책…닛케이 0.8%↓](https://img.etoday.co.kr/crop/85/60/2105424.jpg)

![[정치대학] 이재명 대안은 김부겸·김동연?…박성민 "둘 다 명분 없다"](https://img.etoday.co.kr/crop/300/170/2105457.jpg)

![서울 명동 임대료, 세계 9번째로 '비싸' [포토]](https://img.etoday.co.kr/crop/300/190/2105411.jpg)